Markkinakatsaus huhtikuu 2024

Osakkeille tukea sekä makrotalouden että yritysten tuloskehityksestä

USA:n talouskehitys suotuisaa, euroalueella toiveita paremmasta

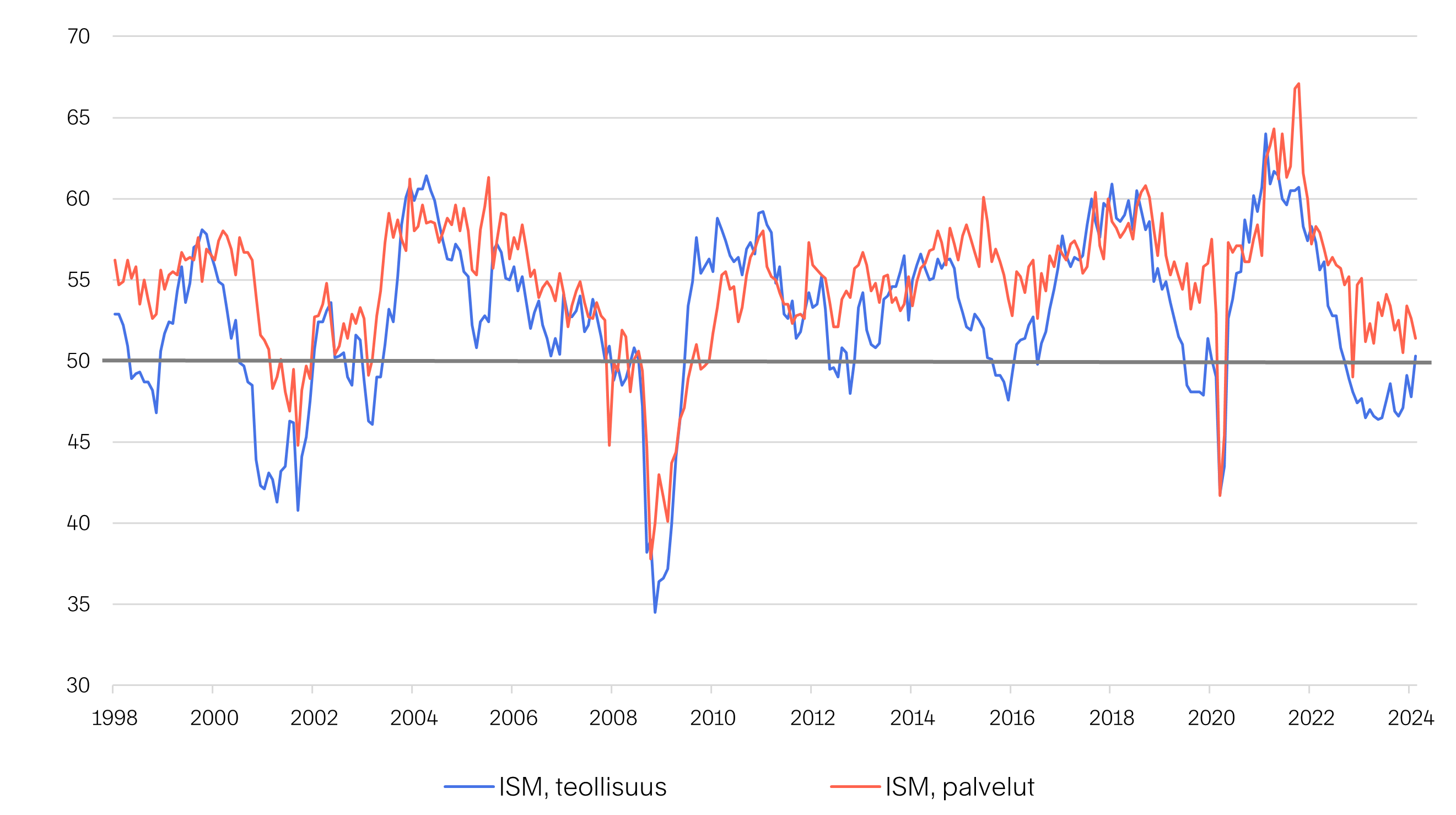

Laajasti ottaen viimeisen kuukauden aikana maailmantalouden näkymät ovat pysyneet vakaina. USA:n talouden ajautumisesta taantumaan ei ole syytä olla huolissaan. Vuoden ensimmäisen neljänneksen talouskasvu saattaa osoittautua jopa muutaman kuukauden takaisia ennusteita paremmaksi. USA:ssa työmarkkinat ovat vahvat, palveluala jatkaa kasvuaan ja nyt myös teollisuuden heikko jakso voi olla päättymässä, mikäli ostopäällikköindekseihin on luottamista. USA:n teollisuuden ostopäällikköindeksi laahasi kuusitoista edellistä kuukautta kriittisenä pidetyn 50 pisteen rajan alapuolella, mutta ponnisti maaliskuussa niukasti tuon rajan yläpuolelle antaen toivoa teollisuustuotannon vahvistumisesta.

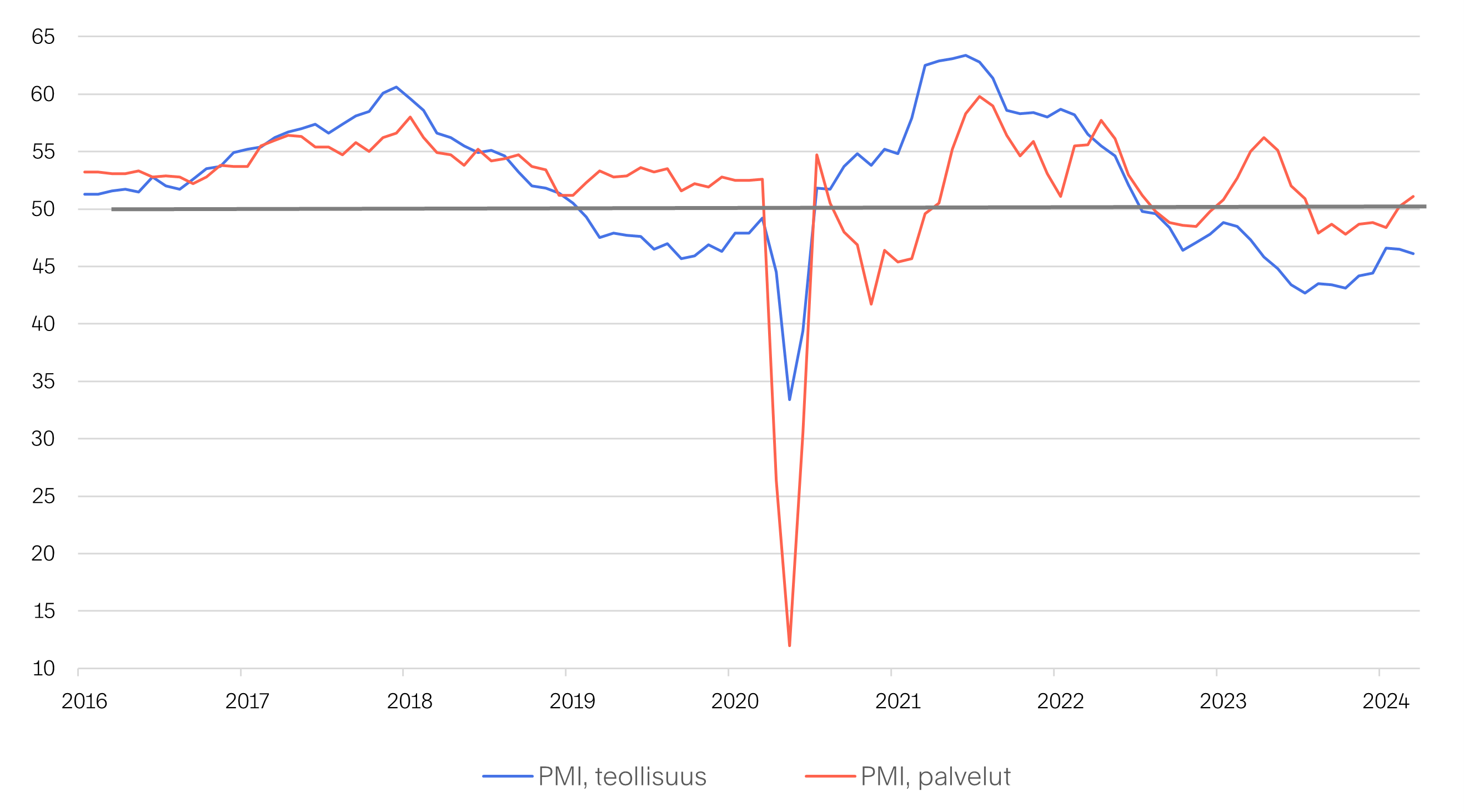

Euroalueella palvelualan ostopäällikköindeksi on osoittanut heikkoutta viime kesästä lähtien, mutta pysytteli nyt maaliskuussa toista kuukautta peräjälkeen 50 pisteen kriittisen rajan yläpuolella lupaillen parempaa tulevaisuutta palveluille. Teollisuuden vastaava indeksi on pysytellyt jo vuoden 2022 puolesta välistä taantumaa indikoivissa lukemissa. Syvin kuoppa teollisuuden ostopäällikköindeksissä näyttää kuitenkin jääneen taakse. Euroalueen ostopäällikköindeksien liikkuminen heikkoudesta kohti vahvuutta antaa toivoa ja vahvistaa uskoa siihen, että meillä euroalueella talouskasvun elpyminen voi hyvinkin tapahtua yleisten ennusteiden mukaisesti kuluvan vuoden jälkipuoliskolla.

USA:n suotuisat talousnäkymät ja euroalueen talouskasvun elpyminen eivät kuitenkaan tarkoita, että taloudella menisi poikkeuksellisen hyvin. Ennusteet puhuvat sen puolesta, että maailmantalouden kasvu on hidastumassa viime vuodesta ja jäämässä tänä vuonna alle pitkän ajan keskiarvon. Alueelliset erot kasvunäkymissä ovat viime vuoden tapaan suuria. USA:n talous tuntuu todellakin jauhavan sinnikkäästi eteenpäin – joskin hieman viime vuotta verkkaisemmassa tahdissa – ja kasvuennusteet ovat selvästi euroaluetta korkeammalla. Euroalue puolestaan kamppailee vaatimattomien kasvunäkymien kanssa ja varsinkin Saksassa taloustilanne on heikko.

USA:n teollisuuden ostopäällikköindeksi ponnistanut niukasti yli 50 pisteen kriittisen rajan – toiveet teollisuustuotannon alakulon päättymisestä lisääntyneet

Lähde: Macrobond

Euroalueen palvelujen ostopäällikköindeksi yli 50 kriittisen pisteen rajan – teollisuudessa syvin kuoppa takana

Lähde: Macrobond

Kiinan talouden veto hukassa

Muista keskeisistä talouksista Kiinassa kasvunäkymät ovat historiaan nähden vaisut. Viime vuosikymmeninä Kiinassa on totuttu näkemään kaksinumeroisia kasvulukuja. Nykyisellään talouden pitkän aikavälin potentiaalisen kasvun arvioidaan olevan noin 5 %. Kiinan kansankongressi on asettanut tämän vuoden talouskasvutavoitteeksi tuon samaisen lukeman. Vuonna 2023 Kiinan kokonaistuotanto kohosi 5 %, mutta kuluvana vuonna tavoitteen toteuttaminen tulee olemaan haastavaa ja on tuskin saavutettavissa ilman talouden tukitoimia. Kiinan keskuspankilla on toki tilaa laskea varantovaatimustaan ja finanssipolitiikan keinoin voidaan pönkittää kulutuskysyntään ja tukea paikallishallintoa. Erityisesti kotitalouksien ja yritysten luottamuksen vahvistaminen talouteen tulee olemaan tärkeää.

Kiinan taloutta varjostaa menneinä vuosina tehdyt massiiviset yli-investoinnit kiinteistöihin. Monet kiinalaiset kiinteistökehitysyhtiöt ovat raskaasti velkaantuneita, merkittäviä yhtiöitä on kaatunut ja usean yhtiön talous on vähintäänkin heikoissa kantimissa. Mikäli kiinteistöalan ongelmat valuisivat pankkisektorille, aiheuttaisi tämä epävakautta rahoitusjärjestelmässä. Myös Kiinan paikallishallinto on velkainen, mikä tuo omat haasteensa maan taloudelle. Tämän ohella maan tilannetta vaikeuttaa geopoliittiset jännitteet Taiwanin kanssa sekä Kiinan ja USA:n väliset kireät kauppasuhteet. Näiden syiden takia kansainvälisten sijoittajien onkin nähty vetäytyvän Kiinan markkinoilta ennätyksellistä tahtia viime kuukausina.

Kohonneista arvostuksista huolimatta USA edelleen houkutteleva sijoitusmarkkina

Pahin länsitalouksissa ei ole toteutunut. Parantuneen talousdatan myötä odotukset USA:n ja Euroopan keskuspankkien koronlaskuista ovat ottaneet hieman takapakkia alkuvuonna. Fedin ja Euroopan keskuspankin koronlaskujen ennakoidaan nyt alkavan aiemmin ennustettua myöhemmin ja laskujen määrän jäävän vähäisemmäksi, kuin mitä vielä vuoden alussa odotettiin. Korkojen suunta on kuitenkin alaspäin, mikä on talouskehityksen kannalta oleellista. Inflaation selvä hidastuminen on tehnyt keskuspankkien korkojen laskun aloittamisesta mahdollista. Ensimmäisten koronlaskujen odotetaan nyt ajoittuvan kesäkuuhun sekä USA:n Fedillä että Euroopan keskuspankilla.

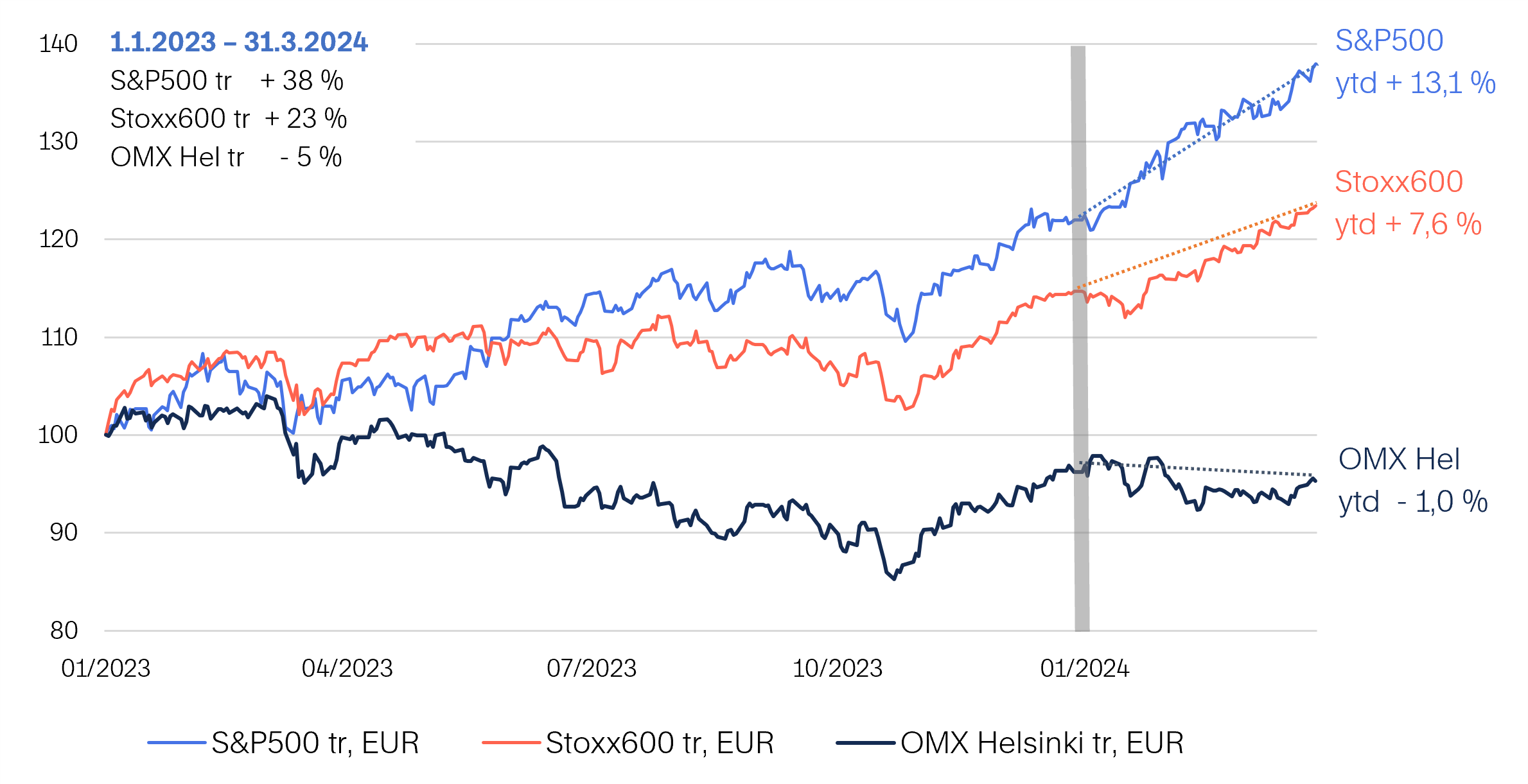

Osakemarkkinat ovat vahvistuneet keskuspankkien koronlaskuodotusten ja talouden toimintaympäristön myönteisen kehityksen siivittäminä. Erityisesti USA:ssa meno osakkeissa on ollut vahvaa tänä vuonna, mutta myös euroalueen kurssit ovat nousseet. Meillä Suomessa kehitys on ollut sen sijaan heikkoa. Tähän vaikuttaa keskeisesti investointihyödykkeitä valmistavien ja perinteisten suhdannesyklisten teollisuusyhtiöiden suuri paino pörssissämme. Helsingin pörssissä yritysten tuloskehitys on ollut heikkoa ja käännettä parempaan odotetaan vasta kuluvan vuoden jälkipuoliskolle. Sama pätee laajemmin myös euroalueeseen – Stoxx600-yhtiöiden tulosten odotetaan supistuvan vuoden alkupuoliskon ja tuloskasvun kääntyvän positiiviseksi vuoden toisella puolikkaalla. Sen sijaan USA:ssa S&P500-yhtiöiden vuosien 2022–2023 vaihteessa kokema lyhyt tulostaantuma päättyi jo vuoden 2023 kesällä, mistä lähtien yritysten vuotuinen tuloskasvu on ollut plussalla. Kuluvan vuoden aikana S&P500-yhtiöiden tuloskasvun ennustetaan kiihtyvän ja olevan koko vuoden 2024 osalta lähes 10 %, mikä on omiaan tukemaan osakekursseja.

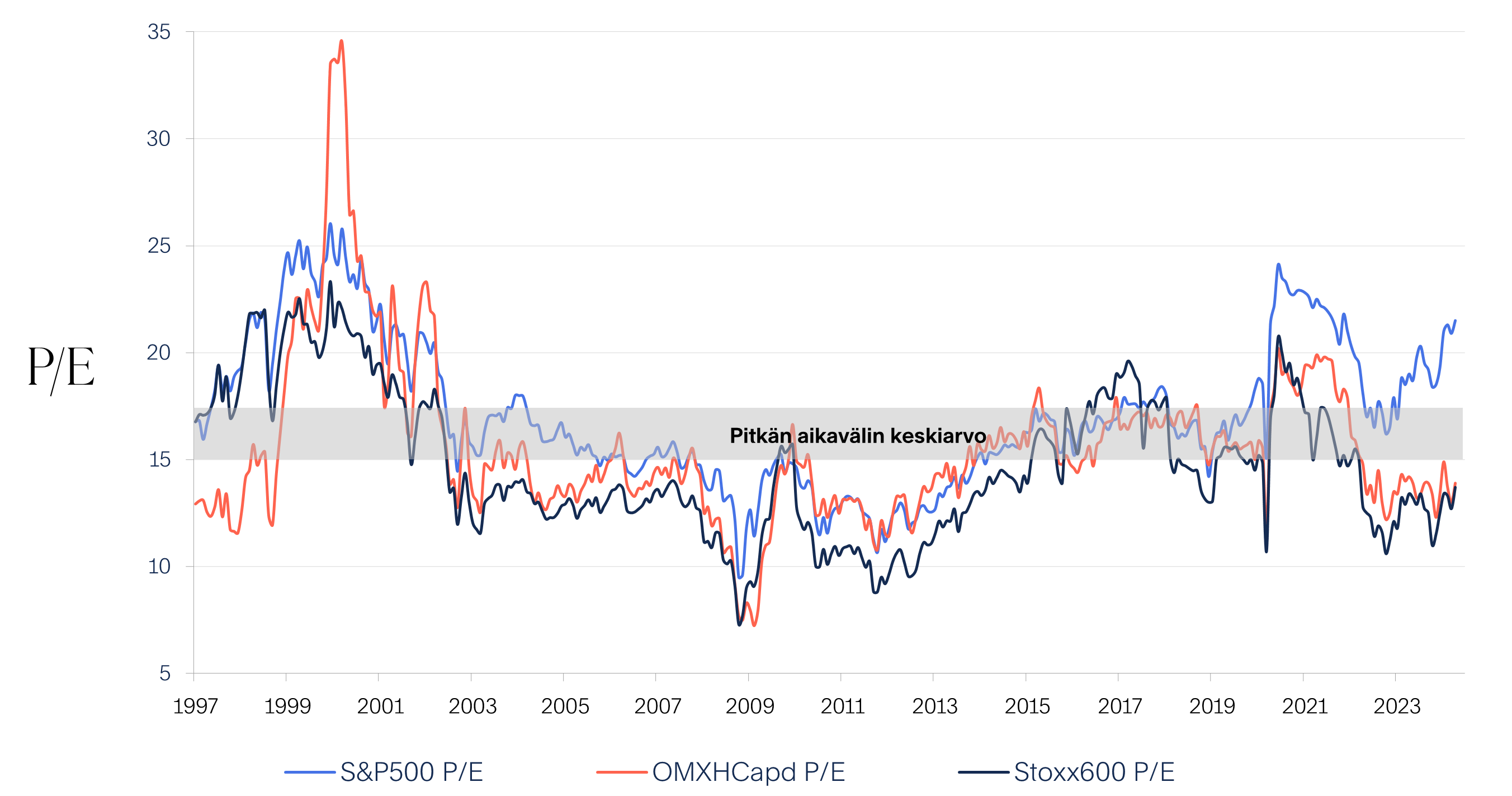

Vahvan kurssinousun myötä osakemarkkinoiden arvostustasot ovat kohonneet. Tämä pätee erityisesti USA:n markkinaan. USA:n S&P500-yhtiöiden P/E-kerroin 12kk liukuvilla tulosennusteilla on tällä hetkellä 21,5. Tämä ylittää pitkän aikavälin keskiarvon noin neljänneksellä. Samaan aikaan Helsingin pörssin vastaava P/E-kerroin on noin 10 % alle pitkän aikavälin keskiarvon ja Euroopan Stoxx600-yhtiöiden noin 7 % alle keskiarvon.

Josko Suomen tai euroalueen osakemarkkinaa voidaan pitää edullisena, ne ovat syystäkin sitä. Samalla USA:n osakemarkkinaa arvostellaan hintavaksi, mutta hyvästä tuloksenteosta ja kannattavasta kasvusta on tavattu maksaa pörssissä lisähintaa. Oleellista osakkeiden kurssikehitykselle on, kuinka talous kehittyy ja toteutuvatko odotukset yritysten tuloskasvusta. Samalla on syytä huomata, että suurten teknologiayhtiöiden kurssinousu on ollut kaikkein kovinta ja niiden arvostuskertoimet ovat korkealla. Ilman suurenmoista seitsikkoa – Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia ja Tesla – USA:n osakemarkkina ei näytä niin kovin kalliilta. Nykyisellään USA:n pienten ja keskisuurten pörssiyhtiöiden arvostukset ovat edullisia suhteessa suuriin yhtiöihin ja selvästi alle pitkän aikavälin keskiarvon. Pienet yhtiöt ovat USA:ssa historiallisesti jopa alhaisesti hinnoiteltuja. Katsommekin, että mikäli USA:ssa riittää talouskasvua, yritysten tulokset kasvavat ja talouden rakenteet ovat kunnossa, sijoittajan on vaikeaa olla näiltä markkinoilta poissa.

Tuottoero USA:n ja Suomen osakemarkkinan välillä yli 40 prosenttiyksikköä vuoden 2023 alusta lähtien ja 14 prosenttiyksikköä kuluvan vuoden alusta lukien

Lähde: Macrobond

Osakemarkkinoiden P/E-kertoimet ovat nousseet USA:ssa selvästi yli pitkän aikavälin keskiarvon – Suomessa ja Euroopassa valuaatiot alle keskiarvotason

Lähde: Bloomberg

Suosimme USA:n markkinaa osakesijoituksissa ja yrityslainoja korkoallokaatiossamme

Tällä hetkellä osake-korko-allokaatiomme on neutraalissa asemoinnissa. Osakeallokaatiossamme suosimme edelleen USA:n osakemarkkinaa. Noin kolme neljännestä osakesijoituksistamme on USA:ssa. USA on lupaava markkina, koska maassa tuloskasvu on lähtenyt liikkeelle ja on kiihtymässä, siitäkin huolimatta, että talouskasvu hidastuu hieman kuluvana vuonna. USA:ssa taantuman riski on pieni ja korkojen lasku helpottaa loppuvuonna yritysten rahoitusasemaa. USA:ssa talous ja yritykset ovat dynaamisempia ja joustavampia kuin Suomessa tai laajemmin Euroopassa. Viimeisen vuosikymmenen tai pari amerikkalaisten yritysten innovaatiot ja investoinnit uuteen teknologiaan, kuten automaatioon, robotiikkaan ja keinoälyyn ovat olleet aivan eri luokkaa kuin meillä. Tämä näkyy yritysten tuottavuuskehityksessä, joka on ollut radikaalisti Suomea ja muuta Eurooppaa vahvempaa. USA:n suurten teknologiayhtiöiden arvostusten kohoamisen takia olemme siirtäneet painoa näistä yhtiöistä pienempiin yrityksiin, joiden P/E-kertoimet liikkuvat pääosin 16–18 lukemissa. Vastaavasti olemme keventäneet suurenmoisen seitsikon painoa USA-sijoituksissamme roimasti. Suurenmoisen seitsikon paino S&P500-indeksissä on noussut kurssirallien myötä noin 30 %:iin. Omassa allokaatiossamme näiden yhtiöiden paino on karkeasti ottaen enää 10 %.

Euroopan osakemarkkinoiden paino on allokaatiossamme noin 20 %. Suomessa meillä ei ole osakesijoituksia lainkaan, eli paino on pyöreä nolla. Tässä markkinatilanteessa ja yleisesti muutoinkin perusteluksi voi nostaa Helsingin pörssin osakkeiden markkina-arvon, joka on vaatimattomat 0,3 % maailman kaikista pörsseistä. Sijoitamme varoja maailmanlaajuisesti, joten Suomen ulkopuolinen 99,7 % osuus globaaleista markkinoista tarjoaa kotimaisia markkinoitamme houkuttelevampia mahdollisuuksia. Vaatisi mielestämme aika paljon uskoa ja luottamusta kuvitella, että maailman menestyksekkäimmät pörssiyhtiöt ja parhaimmat tuotot löytyisivät Suomen pikkuruisesta markkinasta.

Korkosijoituksissa suosimme edelleen yrityslainoja. Korkoallokaatiossamme ns. high yield-yrityslainat ovat ylipainossa ja korkean luottoluokituksen investment grade-lainat lähellä neutraalia painoa. Valtionlainat ovat tällä hetkellä neutraalissa painossa. Rahamarkkinaa, eli lyhyen koron sijoituksia, alipainotamme.

.jpg)

Tämä kirjoitus ei ole eikä sitä ei pidä käsittää sijoitussuositukseksi tai -neuvoksi, eikä kehotukseksi merkitä, ostaa tai myydä arvopapereita. Sijoitustoimintaan liittyy aina taloudellinen riski. Sijoittaja vastaa aina itse omien sijoituspäätöstensä taloudellisesta tuloksesta ja näiden vaikutuksesta verotukseen. Ennen sijoituspäätöksen tekemistä sijoittajan tulee tästä syystä huolellisesti perehtyä kaikkiin tuotekohtaisiin materiaaleihin sekä tarvittaessa hankkia kulloiseenkin tilanteeseen soveltuvia asiantuntijaneuvoja. On tärkeää muistaa, että rahoitusvälineiden tuottojen historiallinen kehitys ei ole tae tulevista tuotoista.

Artikkelit

Markkinakatsaus helmikuu 2026

Finlandia Rahastoyhtiö: vahva vuosi koroissa – heikko dollari painoi USA-osaketuottoja

Markkinakatsaus tammikuu 2026