USA:n osakemarkkina kallis – ollako vai eikö olla?

USA:n osakemarkkina kallis – ollako vai eikö olla?

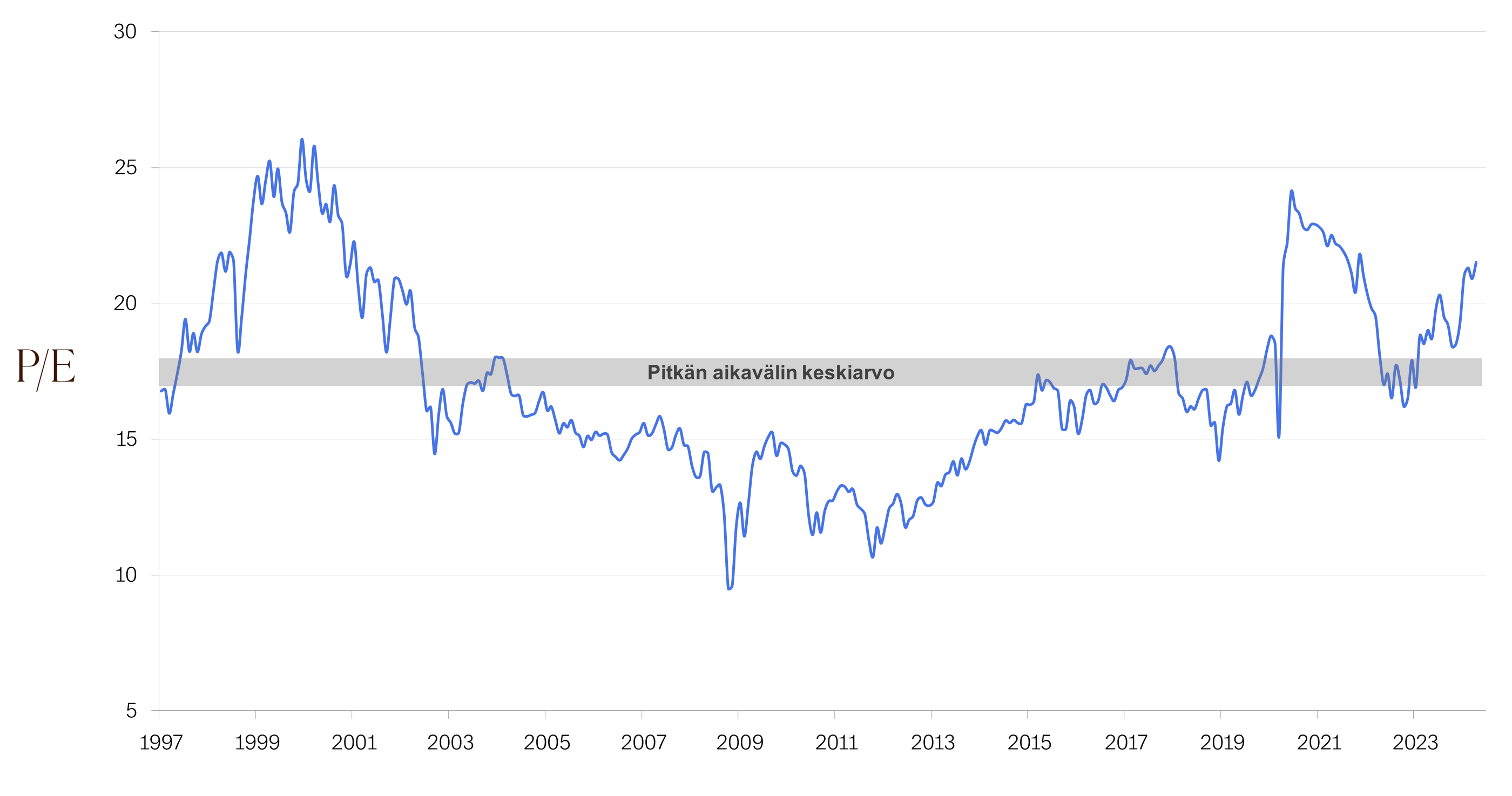

USA:n osakemarkkinat ovat toipuneet täysin vuoden 2022 heikosta jaksosta ja yleistä kurssikehitystä kuvaava S&P500-indeksi on tänä vuonna takonut uusia huippuja päivä toisensa jälkeen. Kurssinousu on ollut siinä määrin rivakkaa, että sijoittajien keskuudessa on herännyt keskustelua siitä, josko USA:n osakemarkkina on käynyt kalliiksi. S&P-indeksiä kokonaisuutena katsottaessa ja perinteisellä osakkeiden hinnoittelua suhteessa yritysten tuloksiin mittaavalla P/E-kertoimella tarkasteltuna tähän johtopäätökseen voi helposti päätyä. S&P500-indeksin yhtiöiden vuoden 2024 tulosennusteilla laskettu markkina-arvopainotettu P/E-kerroin liittää noin neljänneksen pitkän aikavälin keskiarvoa korkeammalla tasolla. Tällä perusteella markkina on hintava. Tulkinta tilanteesta ei kuitenkaan ole näin helppo ja yksioikoinen.

USA:n S&P-indeksi noussut uusiin huippulukemiin vuonna 2024

Lähde: Macrobond

S&P500-indeksin markkina-arvopainotettu P/E-arvostus koholla

USA:n S&P500-indeksi ovat kohonnut lokakuun 2022 pohjista 45 %. Viimeisen kahdentoista kuukauden aikana nousua on kertynyt lähemmäs 30 %. Useat kysyvät, uskaltaako USA:n pörsseihin enää sijoittaa ja ovatko osakkeiden hinnat kiivenneet jo liian korkealle ja liian nopeasti. Samalla, kun USA:n osakemarkkinaa arvostellaan hintavaksi, on huomattava, että hyvästä tuloksenteosta ja kannattavasta kasvusta on tavattu maksaa pörssissä lisähintaa. Oleellista osakkeiden kurssikehitykselle on, kuinka talous kehittyy, kasvavatko yritysten tulokset ja toteutuvatko odotukset tuloskasvusta.

USA:ssa koettiin lyhyt tulostaantuma vuosien 2022–2023 aikana. S&P500-yhtiöiden tuloskasvu kääntyi kuitenkin positiiviseksi jo vuoden 2023 puolessa välissä ja sen odotetaan kiihtyvän entisestään kuluvan vuoden aikana, toisin kuin euroalueella tai meillä Suomessa, missä pörssiyhtiöiden tulostaantuman ennakoidaan jatkuvan aina vuoden 2024 jälkipuoliskolle saakka. Amerikkalaisten yritysten nousujohteinen tuloskehitys on ollut omiaan tukemaan USA:n osakemarkkinaa.

On kuitenkin totta, että viimeiset puolitoista vuotta kurssinousu on ollut yritysten tuloskasvu kiivaampaa, jonka myötä osakemarkkinoiden arvostustasot ovat nousseet USA:ssa merkittävästi. Lokakuussa 2022 kurssikäänteen koittaessa S&P500-yhtiöiden markkina-arvopainotettu P/E-kerroin oli 16. Tällä hetkellä vastaava kerroin vuoden 2024 tulosennusteilla on 21,5. Tämä ylittää pitkän aikavälin keskiarvon – joka on 17 – noin neljänneksellä.

S&P500-indeksin markkina-arvopainotettu P/E on karkeasti ottaen 25 % yli pitkän aikavälin keskiarvon

Lähde: Bloomberg

Ilman suurenmoista seitsikkoa S&P500-indeksin arvostus kohtuullinen

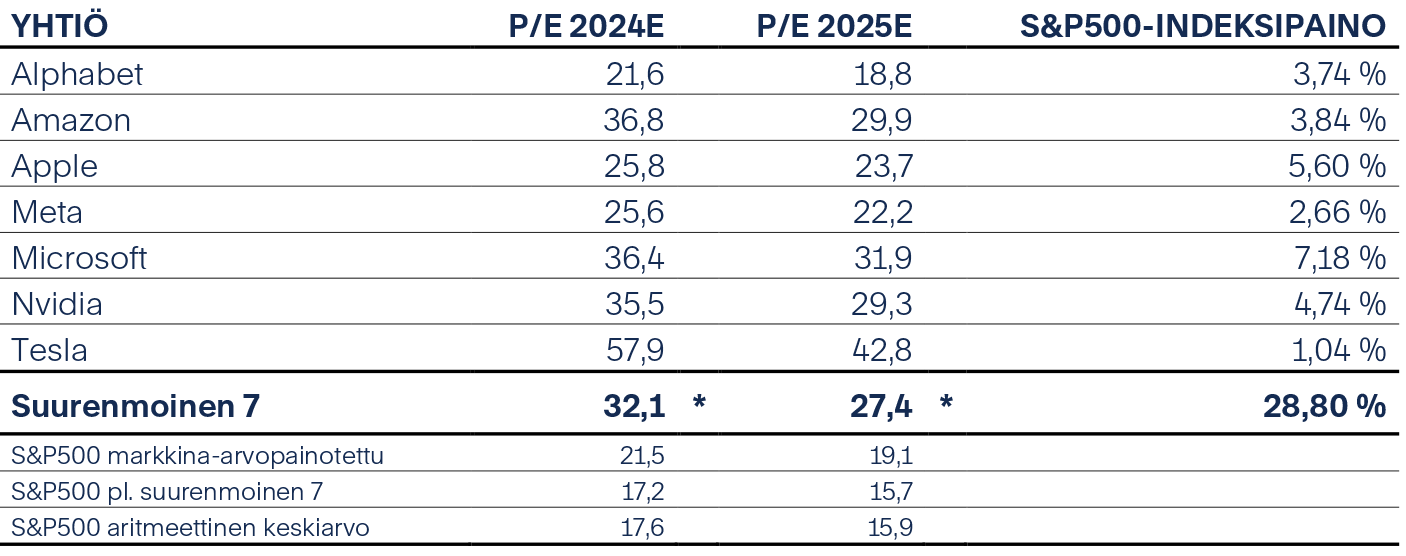

USA:n S&P500-indeksin P/E-arvostuksen kohoamista ovat ajaneet erityisesti suuret teknologiayhtiöt. Näiden yhtiöiden tuloskasvu on toki ollut vahvaa, mutta kurssinousu vielä reippaasti tätäkin tukevampaa sijoittajien odottaessa teknologiayhtiöiden tuloskasvun jatkuvan kovana pitkälle tulevaisuuteen. Tämän seurauksena arvostuskertoimet ovat nousseet lujaa ja yhtiöiden paino S&P500-indeksissä kasvanut mittavaksi, mikä on puolestaan heijastunut voimakkaasti koko indeksin markkina-arvopainotettuun P/E-kertoimeen.

Suurten teknologiayhtiöiden arvostuskertoimet ovat tällä hetkellä korkealla. Niin sanotun suurenmoisen seitsikon – Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia ja Tesla – vuoden 2024 tulosennusteilla laskettu markkina-arvopainotettu P/E kerroin on 32. Näiden seitsemän yhtiön paino S&P500-indeksissä on lähemmäs 30 %, joten niillä on huomattava kontribuutio koko indeksin arvostustasoon.

Ilman suurenmoista seitsikkoa USA:n osakemarkkina ei näytä kalliilta. Kun koko indeksin 500 yhtiön markkina-arvopainotettu P/E-kerroin on 21,5 niin ilman suurenmoista seitsikkoa tämän vuoden tulosennusteilla laskettu kerroin on piirun verran yli 17. Tämä vastaa käytännössä indeksin pitkän aikavälin keskimääräistä arvostustasoa. Myös S&P500-yhtiöiden aritmeettisena keskiarvona laskettu, eli ei-markkina-arvopainotettu P/E-kerroin on kohtuullisen maltillinen. Tämä keskimääräistä S&P500-yhtiötä kuvaava P/E-kerroin on nykyisellään 17,6. Tältä pohjalta USA:n osakemarkkinaa ei voi moittia kalliiksi.

Suurenmoinen seitsikko nostaa S&P500-arvostusta, mutta ilman sitä markkina ei ole kallis

Lähde: Bloomberg

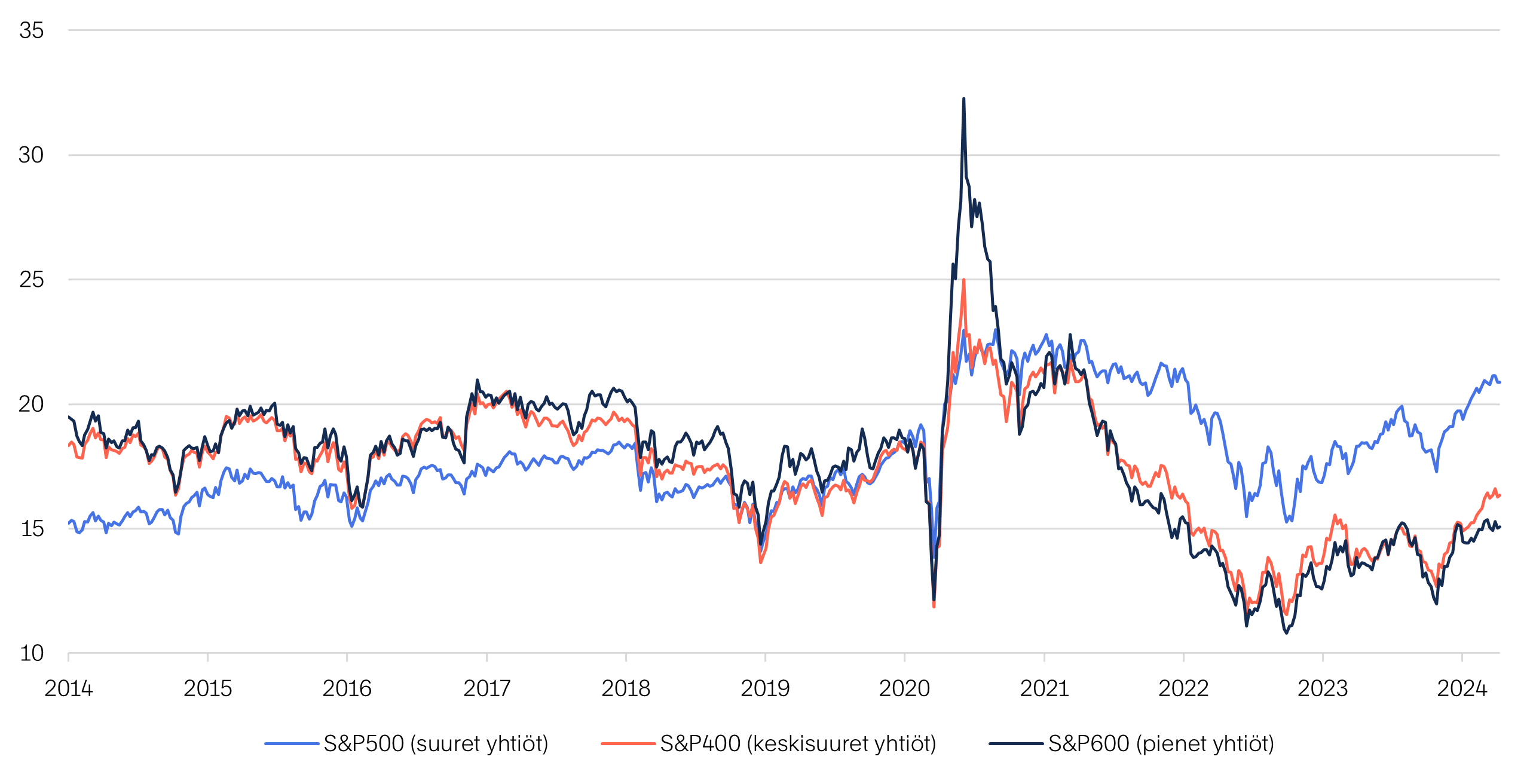

USA:n pienet ja keskisuuret yhtiöt arvostuksiltaan jopa edullisia

Korona-pandemiaa seurannut talouden ylikuumeneminen, inflaation kiihtyminen ja keskuspankkien rajun rahapolitiikan kiristämisen seurauksena tapahtunut yleisen korkotason nousu oli vedenjakaja osakemarkkinoilla. Osakemarkkinoilla yleensä, mutta varsinkin pienyhtiöillä oli USA:ssa vaikea vuosi vuonna 2022. Niiden osakekurssit laskivat enemmän kuin suuryhtiöiden, kun USA:n ja koko maailmantalouden pelättiin ajautuvan taantumaan. Myös kova inflaatio ja kohonnut korkotaso painoivat pienyhtiökenttään. Makrotalouden pehmeys tai nousevat rahoituskustannukset iskevät perinteisesti rajummin pienyhtiöihin kuin suuryhtiöihin ja tämä näkyi tälläkin kertaa pienyhtiöiden osakekurssien kehityksessä. Pienyhtiöiden kovan kurssilaskun seurauksena niiden hinnoittelu suhteessa yritysten tuloksentekoon muuttui edullisemmaksi ja myös säilynyt sellaisena näihin päiviin saakka.

Tällä hetkellä monet USA:n pienyhtiöosakkeet käyvät kauppaa merkittävällä alennuksella suuryhtiöihin verrattuna. Josko S&P500 käy kauppaa kuluvan vuoden tulosennusteilla P/E-kertoimella 21,5 ja ilman suurenmoista seitsikkoa hieman päälle 17 kertoimella, niin pienyhtiöiden S&P600 ja keskisuurten yhtiöiden indeksi S&P400 on arvostettu kertoimilla 15–16. Huomattavaa on, että yleensä normaalissa taloustilanteessa ja nousumarkkinassa – kuten vuosina 2014–2021 – pienyhtiöiden ja keskisuurten yhtiöiden osakkeilla käydään kauppaa kovemmilla P/E-kertoimilla suuryhtiöihin nähden. Nyt suhde on päinvastainen. Tämän ohella pienyhtiöiden P/E-arvostus on myös selvästi historiallista keskiarvoa alhaisempi. Tällä hetkellä USA:n pienten ja keskisuurten pörssiyhtiöiden osakkeita voidaankin pitää jopa edullisesti hinnoiteltuina. Katsommekin, että mikäli USA:ssa riittää talouskasvua, yritysten tulokset kasvavat ja talouden rakenteet ovat kunnossa, USA:n pienemmät yhtiöt tarjoavat mielenkiintoisen sijoituskohteen.

Pienten ja keskisuurten yhtiöiden P/E-arvostus on tällä hetkellä edullinen sekä historiallisesti että suhteessa suuriin yrityksiin

Lähde: Bloomberg

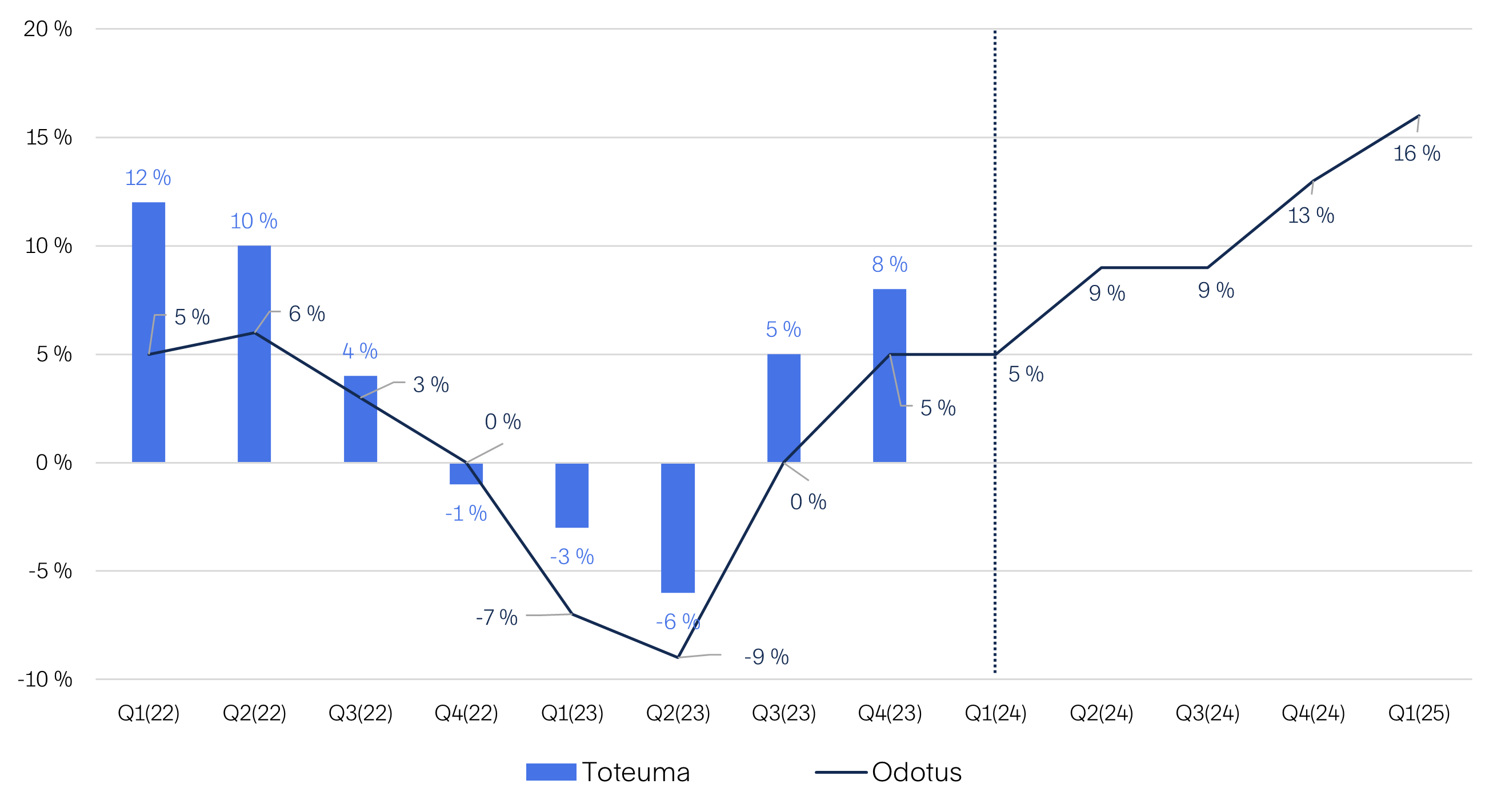

Tuloskasvun yllättäminen positiivisesti tuo nostetta osakemarkkinalle

Yritysten tuloskasvu on keskeinen osakemarkkinoiden ajuri. Odotukset tulevasta tuloskehityksestä ja yritysten toteutuneet tulokset suhteessa odotuksiin vaikuttavat keskeisesti osakekursseihin. Viime vuosina S&P500-yhtiöiden toteutunut tuloskehitys on ollut lähes poikkeuksetta odotettua parempaa. Viimeisen kahden vuoden aikana ainoastaan vuoden 2022 viimeisellä neljänneksellä tuloskasvu muodostui analyytikkoennusteita heikommaksi. Tällä hetkellä markkinaennusteet povaavat S&P500-yhtiöiden tuloskasvun olevan kuluvana vuonna keskimäärin noin 9 % ja tuloskasvun kiihtyvän vuoden mittaan. Tämä prosenttiluku on jo sinällään omiaan tukemaan osakemarkkinoita, mutta mikäli ennusteet totuttuun tapaan ylittyvät, tuo tämä osakemarkkinoiden P/E-kertoimia alas ja vahvistaa edellytyksiä osakekurssien nousulle.

USA:n osakemarkkinoilla ei mielestämme ole tilaa merkittävälle arvostuskertoimien venymiseen perustuvalle osakekurssien nousulle – eikä se olisi edes toivottavaa, sillä se pitäisi sisällään riskin arvostuskuplan syntymisestä. Sen sijaan uskomme, että USA:n nousujohteinen taloussykli ja yritysten tukeva tuloskasvu eivät ole vielä tiensä päässä, mikä on omiaan ajamaan osakekursseja ylös. Luotamme näin ollen siihen, että puolitoista vuotta kestäneelle markkinanousulle on vielä runsaasti tilaa – mahdollisesti jopa useampi vuosi – ennen kuin meneillään oleva noususuhdanne päättyy ja edessämme on seuraava pitkäkestoisempi heikko talous- ja osakemarkkinajakso.

Viime vuosina S&P500-yhtiöiden vuotuinen tuloskasvu on ollut lähes poikkeuksetta ylittänyt odotukset – jatkuuko sama tulevaisuudessa?

Lähde: Bloomberg

Omassa allokaatiossamme USA vahvassa painossa samalla, kun suurenmoista seitsikkoa on kevennetty

Pidämme USA:n osakemarkkinoista ja katsomme niiden tarjoavan houkuttelevia sijoitusmahdollisuuksia. Omassa varainhoidon allokaatiossamme noin kolme neljännestä osakesijoituksista on USA:n markkinoilla. Suurten teknologiayhtiöiden arvostusten kohoamisen takia olemme siirtäneet painoa pois näistä yhtiöistä.

S&P500-indeksissä suurenmoisen seitsikon paino on jo lähemmäs 30 %, mutta varainhoidossamme näiden yhtiöiden osuus osakepainosta on karkeasti ottaen noin 10 %. Vuoden 2023 lopulta lähtien olemme allokoineet USA-sijoituksia aiempaa enemmän suuryhtiöiden sijaan pienempiin yrityksiin, joiden P/E-kertoimet liikkuvat pääosin 15–17 lukemissa. Pidämme näitä yhtiöitä sekä historiallisesti että suhteessa suuryhtiöihin edullisesti arvostettuina, joten katsomme niiden olevan lupaava sijoituskohde.

.jpg)

Tämä kirjoitus ei ole eikä sitä ei pidä käsittää sijoitussuositukseksi tai -neuvoksi, eikä kehotukseksi merkitä, ostaa tai myydä arvopapereita. Sijoitustoimintaan liittyy aina taloudellinen riski. Sijoittaja vastaa aina itse omien sijoituspäätöstensä taloudellisesta tuloksesta ja näiden vaikutuksesta verotukseen. Ennen sijoituspäätöksen tekemistä sijoittajan tulee tästä syystä huolellisesti perehtyä kaikkiin tuotekohtaisiin materiaaleihin sekä tarvittaessa hankkia kulloiseenkin tilanteeseen soveltuvia asiantuntijaneuvoja. On tärkeää muistaa, että rahoitusvälineiden tuottojen historiallinen kehitys ei ole tae tulevista tuotoista.

Lisää artikkeleitamme sijoittamisesta

Markkinakatsaus helmikuu 2026

Finlandia Rahastoyhtiö: vahva vuosi koroissa – heikko dollari painoi USA-osaketuottoja

Markkinakatsaus tammikuu 2026