Aika iskeä kiinni laadukkaisiin pienyhtiöihin?

Katse kiinnittyy globaaliin pienyhtiökenttään nyt useammastakin syystä. Historiallisesti pienyhtiöt ovat tuottaneet suuryhtiöitä enemmän, ja niiden osakkeilla on keskiarvollisesti käyty kauppaa korkeammilla arvostustasoilla kuin suuryhtiöiden.

Tällä hetkellä pienyhtiöiden arvostukset ovat reilusti suuryhtiöitä alhaisemmalla tasolla, ja alhaiset myös historialliseen keskiarvoonsa verrattuna. Talouden jälleen toipuessa pienyhtiöiden kasvupotentiaali on kuitenkin merkittävä, ja arvostuksilla on tilaa nousta, mistä viime vuoden loppupuoli antoi jo viitteitä. Ei ole kuitenkaan yhdentekevää minkälaisiin pienyhtiöihin sijoittaa, sillä laadun merkitys korostuu erityisesti pienyhtiöpoiminnassa.

Pienyhtiöillä oli vaikea vuosi vuonna 2022. Niiden osakekurssit laskivat enemmän kuin suuryhtiöindeksit. Vuoden 2023 alussa tunnelma säilyi valtaosin negatiivisena, kun USA:n ja koko maailmantalouden pelättiin ajautuvan taantumaan. Samalla inflaatio ja kohonnut korkotaso iskivät kovaa pienyhtiökenttään. Talouden taantuma ja nousevat korot ei ole hyvä ympäristö osakkeille yleensä, mutta ei etenkään pienyhtiöiden osakkeille. Makrotalouden pehmeys tai nousevat rahoituskustannukset rasittavat yleensä rajummin pienyhtiöitä kuin suuryhtiöitä ja tämä näkyy myös näiden yhtiöiden kursseissa.

Tällä hetkellä näyttää siltä, että USA:ssa talous jatkaa kasvuaan ja uhka globaalista taloustaantumasta on pieni. Inflaatiopaineet ovat helpottamassa ja keskuspankkien odotetaan ryhtyvän keventämään rahapolitiikkaansa kuluvan vuoden aikana. Korkojen lasku alentaa yritysten rahoituskustannuksia. USA:ssa yritysten tuloskasvu on kiihtymässä ja meillä Euroopassa tulostaantuman odotetaan päättyvän vuoden jälkipuoliskolla. Tämä kaikki tukee osakemarkkinoiden kehitystä ja erityisesti pienyhtiöiden osakekursseja.

Monet pienyhtiöosakkeet käyvät tällä hetkellä kauppaa merkittävällä alennuksella suuryhtiöihin verrattuna, mikä tekee ajankohdasta sijoittalle houkuttavan

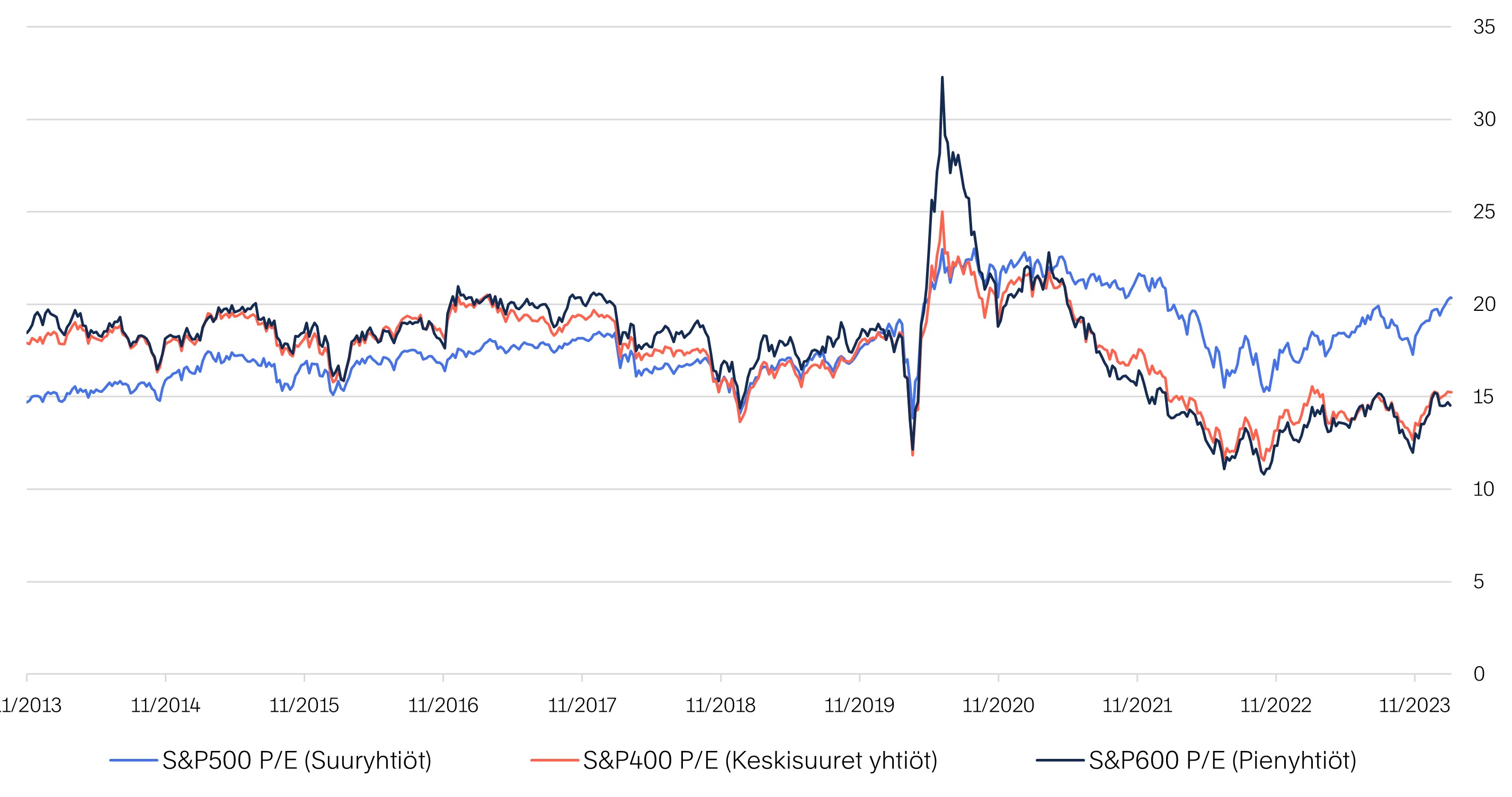

Tällä hetkellä monet pienyhtiöosakkeet käyvät kauppaa merkittävällä alennuksella suuryhtiöihin verrattuna, mikä luo houkuttelevan sijoitusajankohdan pienyhtiösijoittajalle. Suuryhtiöillä arvostustasot ovat puolestaan venyneet kurssinousun myötä. Esimerkiksi S&P500 käy kauppaa kuluvan vuoden tulosennusteilla P/E-kertoimella 21, kun pienyhtiöiden S&P600 ja keskisuurten yhtiöiden indeksi S&P400 on arvostettu kertoimella 15.

Yleensä normaalissa taloustilanteessa ja nousumarkkinassa – kuten vuosina 2014–2021 – pienyhtiöiden ja keskisuurten yhtiöiden osakkeilla on käyty kauppaa kovemmilla P/E-arvostuskertoimilla suuryhtiöihin nähden. Nyt suhde on päinvastainen. Tämän ohella pienyhtiöiden P/E-arvostus on myös historiallista keskiarvoa alhaisempi.

Kun pienyhtiöt ovat aiemmin hinnoiteltu matalilla suhteellisilla ja absoluuttisilla arvostuksilla, ne ovat tuottaneet hyvin seuraavien 12–36 kuukauden aikana ja niillä on ollut taipumus ylittää suuryhtiöiden tuotto merkittävästi.

Pienten ja keskisuurten yhtiöiden P/E-arvostus on tällä hetkellä edullinen sekä historiallisesti että suhteessa suuriin yrityksiin

Lähde: Bloomberg

Globaalin mittakaavan pienyhtiöt ovat Suomessa suuryhtiöitä

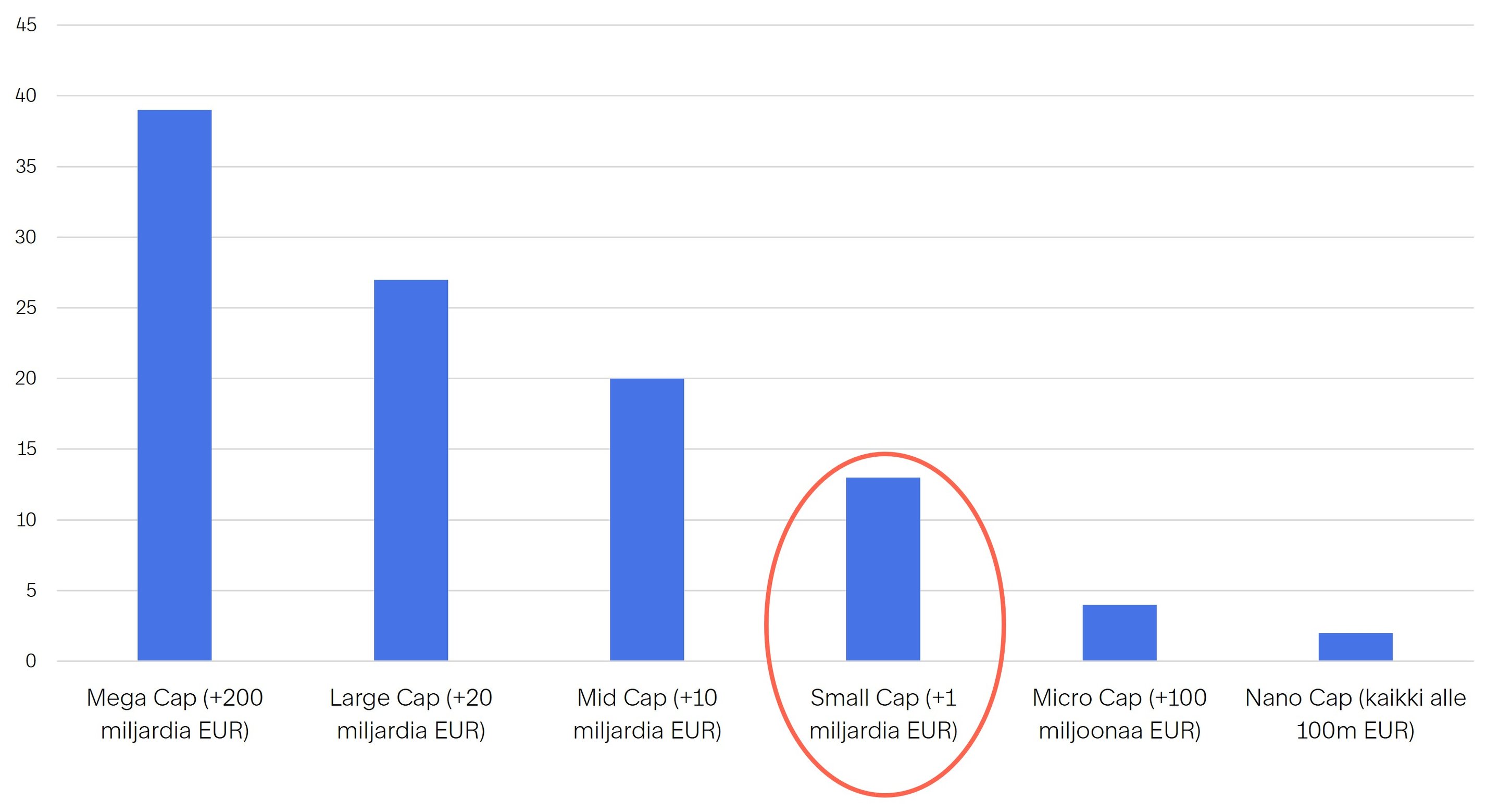

Termi ”pienyhtiö” voi johtaa harhaan, sillä maailman mittakaavassa puhutaan yrityksistä, joiden markkina-arvot liikkuvat noin 1–10 miljardin euron luokassa. Vertailuksi Helsingin pörssistä tätä kokoluokkaa edustavat esimerkiksi Kemira noin 2,7 Mrd. euron markkina-arvolla tai Kesko noin 7,2 miljardilla ja siellä luokka kulkee nimellä Large Cap*.

Usein myös mielletään, että pienyhtiöt ovat startup-yrityksiä tai upouusia kasvulupauksia innovatiivisilla toimialoilla. Todellisuudessa monet pienyhtiöt ovat yrityksiä, joiden liiketoiminta on vakiintunutta, ja joilla on vahvat näytöt historiasta ja jämäkät taloudelliset tunnusluvut. Monet yhtiöistä toimivat vakiintuneilla liiketoimintamalleilla, mutta pienemmillä markkinoilla kuin esimerkiksi teknologiajätit Apple ja Microsoft. Samalla pienyhtiöt toimivat laajalti eri liiketoiminta-alueilla tarjoten hajautusmahdollisuuksia teollisuudesta terveydenhuoltoon, kauppaan, teknologiaan ja rahoitukseen.

Nuoremmat isoilla markkinoilla toimivat pienyhtiöt antavat sijoittajalle mahdollisuuden ottaa kiinni yhtiön kasvuvaiheesta sen alussa. Nämä yritykset tuovat usein uusia tuotteita ja palveluita markkinoille tai parhaimmillaan luovat kokonaan uusia markkinoita. Vaikka vain murto-osasta näistä yhtiöistä voi tulla seuraava Amazon tai Apple, on joukossa yhtiöitä, joilla on mahdollisuus yltää suuryhtiöitä kovempaan kasvuun pitkiäkin aikoja. Aidolla suuryrityksellä, jonka markkina-arvo on satoja miljardeja, ei yksinkertaisesti ole enää tilaa kasvaa samalla tavalla.

Pienyhtiöiden laadullinen vaihtelu on suurta, joten ”jyvien erottelu akanoista” on olennaista

Summamutikassa pienyhtiökenttään sijoittaminen ei kuitenkaan ole mielekästä, sillä pienyhtiöiden laadullinen vaihtelu on suurta. Esimerkiksi Russell 2000 -pienyhtiöindeksin lähes kahdesta tuhannesta yhtiöstä noin 40 % tekee tappiota. Joukkoon mahtuu paljon spekulatiivisia osakkeita, jotka tarjoavat enemmän lupauksia, kuin todellisia voittoja tai tuottoja osakkeenomistajille. Pienyhtiöt muodostavat kuitenkin merkittävän sijoitusuniversumin, josta oikealla osakevalinnalla on mahdollista onnistua rakentamaan hyvää pitkän aikavälin tuottoa tekevä osakesalkku.

Katsomme, että yhtiön hyvä laatu on ensiarvoisen tärkeä sijoituskriteeri pienyhtiöiden kohdalla, sillä pienyhtiöissä riskit ovat yleensä suuryhtiöitä suurempia.

Tähän Finlandiassa käytämme laatuyhtiöprosessia, jolla seulomme numeerisin ja laadullisin kriteerein pienyhtiökentästä omien toimialojensa vahvimpia ja laadukkaimpia yhtiöitä. Korkealla pääoman tuotolla operoivat, vähävelkaiset ja tasaista tulosta tekevät pienyhtiöt tarjoavat usein parhaan riskikorjatun tuoton. Katsomme, että yhtiön hyvä laatu on ensiarvoisen tärkeä sijoituskriteeri pienyhtiöiden kohdalla, sillä pienyhtiöissä riskit ovat yleensä suuryhtiöitä suurempia. Tällöin sijoittajan kannattaa keskittyä vain kaikkein laadukkaimpiin pienyhtiöihin. Laatukriteerien hyödyntäminen pienyhtiökentässä toimii näin myös riskienhallinnan välineenä.

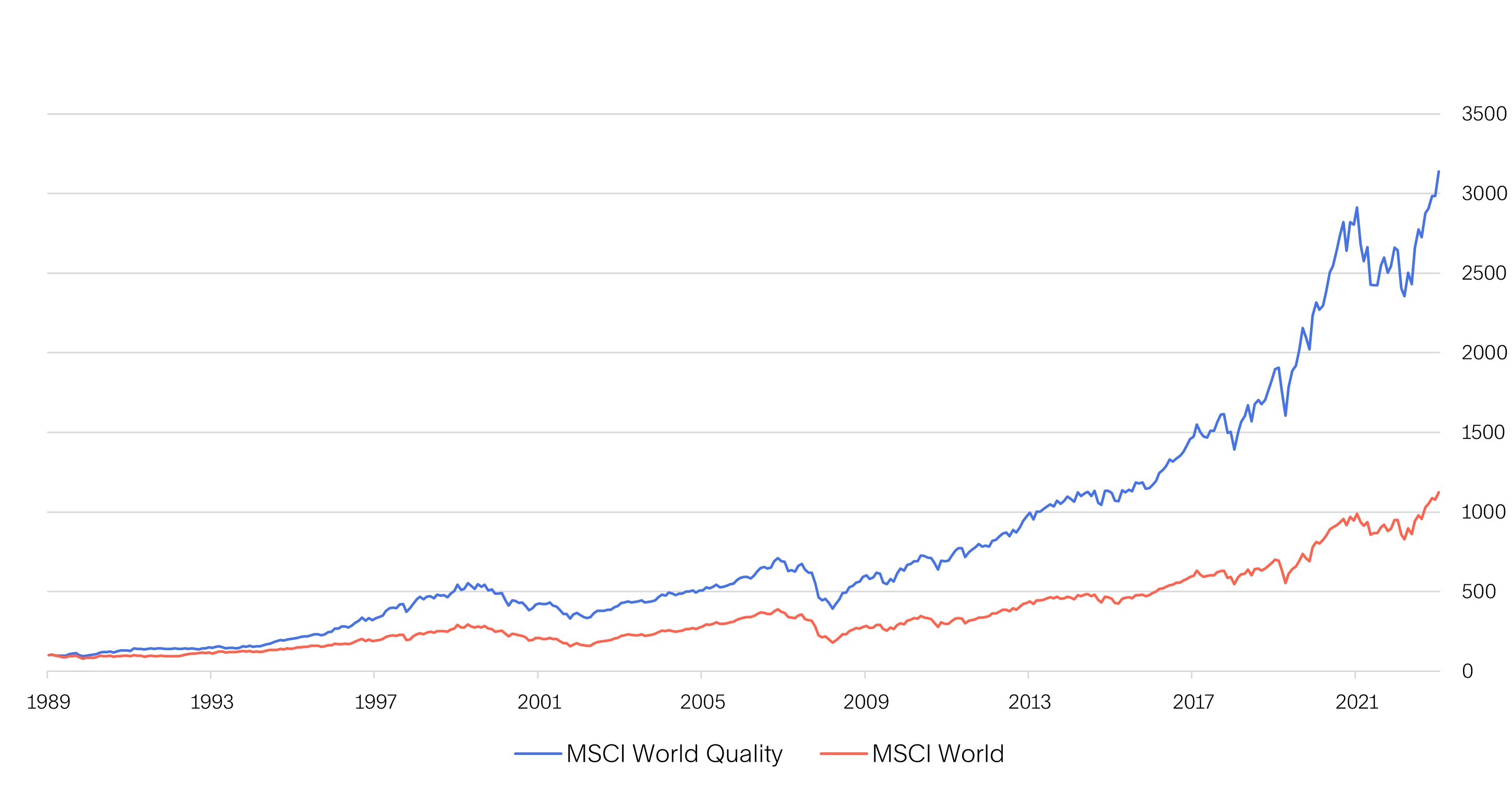

Yleisesti ottaen laatuyhtiöihin sijoittaminen on ollut muutoinkin erinomainen strategia pitkällä aikavälillä. Esimerkiksi MSCI World -indeksistä haarukoitaessa laadukkaimmat yhtiöt, ovat tuotot olleet huomattavasti koko indeksiä paremmat. Yhtiöiden seulominen laatukriteerein on näin ollen erittäin kannattavaa, oli kyseessä sitten suuret tai pienemmät yhtiöt.

Laatuyhtiöihin sijoittaminen on ollut erinomainen strategia pitkällä aikavälillä

Lähde: Bloomberg

Mahdollista löytää aliarvostettuja osakkeita

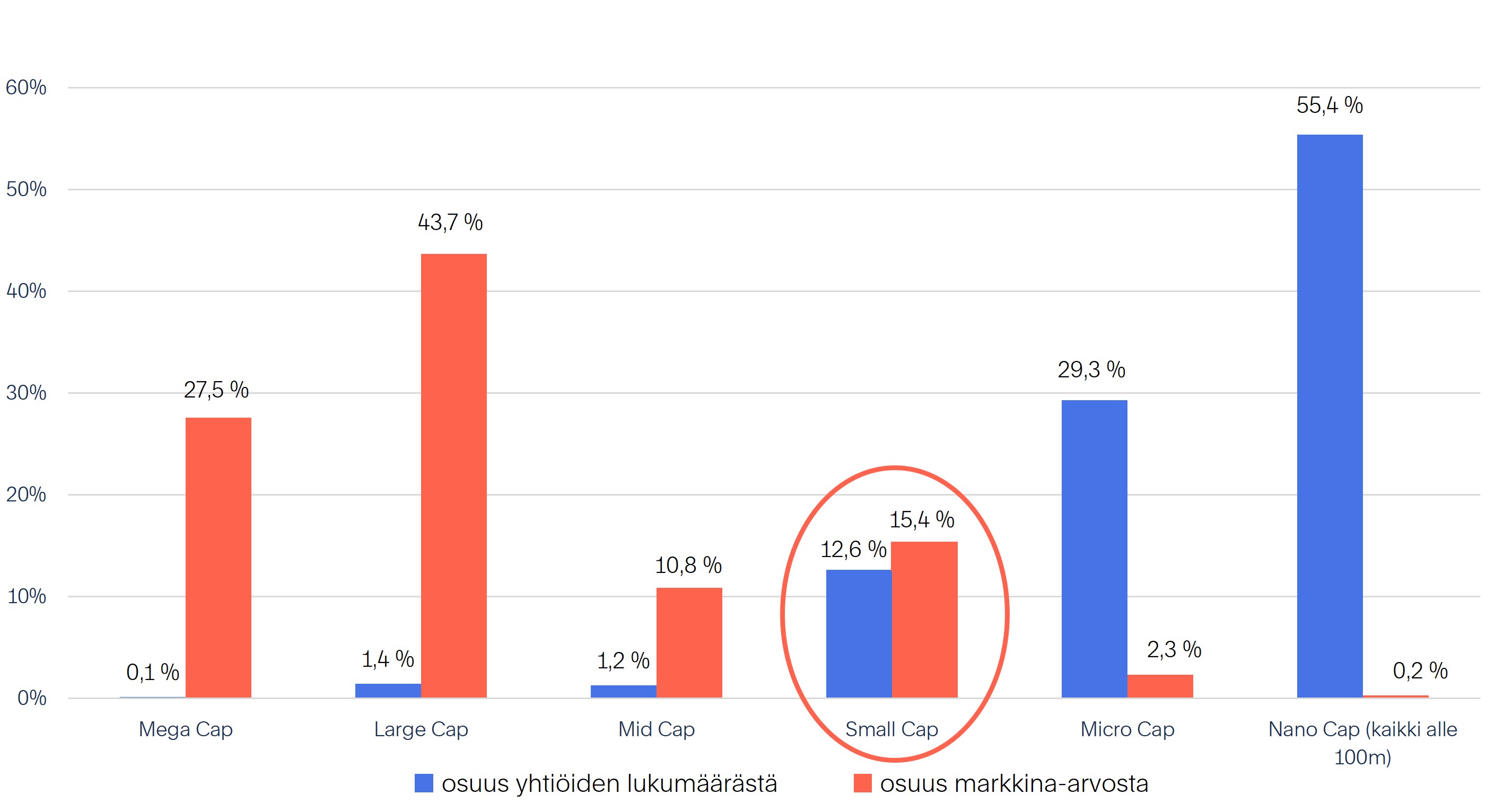

Korkeiden markkina-arvojen takia suuryhtiöiden pientä 1,5 % joukkoa seurataan ympäri maailmaa analyytikoiden toimesta tiiviisti. Siksi osakemarkkinat toimivat suuryhtiökentässä tehokkaasti, jolloin ylituoton tekeminen laadukkaan suuryhtiön osakkeen hinnoitteluvirheen kautta on epätodennäköistä.

Pienyhtiöiden suhteen tilanne on toinen. Noin kuudennes maailman osakkeiden markkina-arvosta on pienyhtiökentässä, joka käsittää yli 7000 yhtiötä. Niitä seuraa yhtiökohtaisesti huomattavasti pienempi määrä investointipankkeja ja analyytikoita. Markkinat eivät toimi yhtä tehokkaasti, mikä tekee mahdolliseksi sen, että pienyhtiöiden osakkeilla käydään ajoittain kauppaa hinnoilla, jotka eivät vastaa yhtiön todellista arvoa. Toisin sanoen joukosta on todennäköisempää löytää aliarvostettuja osakkeita.

Noin kuudennes maailman osakkeiden markkina-arvosta on pienyhtiökentässä, joka käsittää yli 7000 yhtiötä

Lähde: Bloomberg

Kaaviossa esitettynä yhtiökohtainen analyytikkokattavuus keskimäärin. Pienyhtiöiden (Small Cap) joukko on merkittävästi vähemmän seurattu ja analysoitu verrattuna suuryhtiöihin

Lähde: Bloomberg

Pienyhtiöistä tuottopotentiaalin lisäksi hajautushyötyä salkkuun

Sijoituskohteena pienyhtiöt sopivat parhaiten sijoittajille, jotka ovat valmiita ottamaan enemmän riskejä vastineeksi suuremmasta tuottopotentiaalista. Pelkästään pienyhtiöistä koostuva salkku on pääsääntöisesti suuryhtiöistä koostuvaa salkkua riskipitoisempi. Toisin sanoen markkinoiden liikkuessa ylöspäin on pienyhtiösalkun nousun kulmakerroin kovempi ja vastaavasti alas tultaessa on vauhti myös rivakampi.

Tästä huolimatta hajauttaminen sekä suuriin että pieniin yhtiöihin kannattaa. Yhdistelmäsalkun riskitaso on nimittäin suuryhtiösalkun riskitasoa alhaisempi. Tämä johtuu siitä, että pienyhtiöt korreloivat usein heikosti suuryhtiöiden ja laajojen yleisindeksien kehityksen kanssa. Pienyhtiöt tarjoavatkin sijoittajalle merkittävää hajautushyötyä. Sijoittamalla osan osakesalkustaan pienyhtiöihin sijoittaja pystyy todennäköisesti vähentämään salkkunsa arvonvaihtelua.

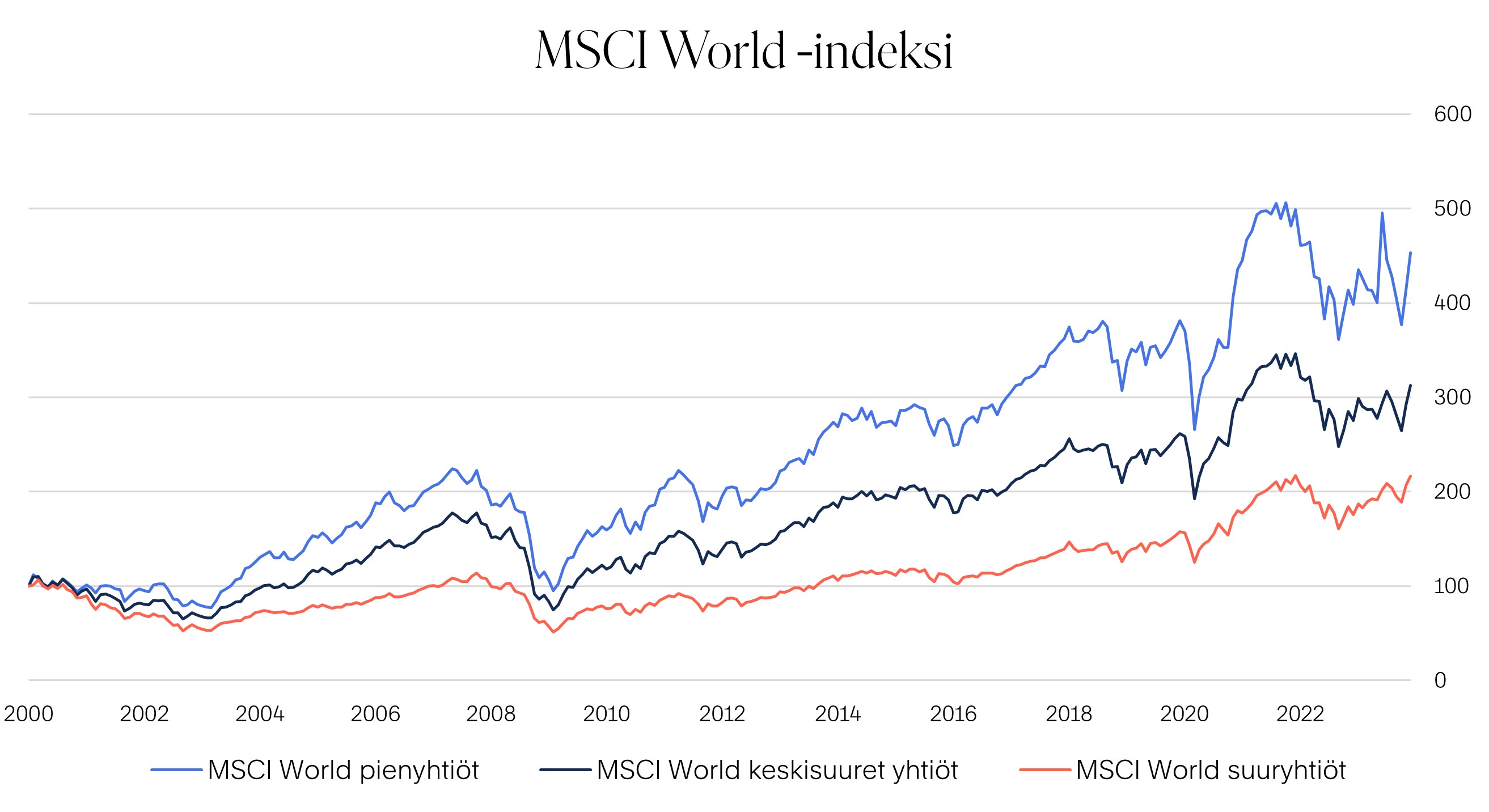

Ohessa pienyhtiöiden tuottoja on kuvattu MSCI World indeksiä käyttäen aina vuodesta 2000 lähtien. Sama ilmiö toistuu myös esimerkiksi S&P500 (large), S&P400 (mid) ja S&P600 (small) -indeksejä tai eri Russell-indeksejä tarkasteltaessa.

Pienyhtiöt ovat historiallisesti tuottaneet paremmin kuin suuryhtiöt

Lähde: Bloomberg

Kaiken kaikkiaan voitaneen todeta, että yli ajan pienyhtiöt ovat tarjonneet suuryhtiöitä korkeampia tuottoja. Sijoittaja on näin ollen saanut korvauksen ottamastaan korkeammasta riskistä. Tämän ohella laatuyhtiökriteereillä pienyhtiökentästä on mahdollista rakentaa erittäin houkuttelevia salkkukokonaisuuksia. Tällä hetkellä pienyhtiöt ovat lisäksi sekä historiallisesti että suhteessa suuryhtiöihin nähden alhaisemmin arvostettuja.

Olisiko nyt aika iskeä kiinni laadukkaisiin pienyhtiöihin?

Lisää artikkeleitamme sijoittamisesta

Markkinakatsaus helmikuu 2026

Finlandia Rahastoyhtiö: vahva vuosi koroissa – heikko dollari painoi USA-osaketuottoja

Markkinakatsaus tammikuu 2026