Maailma ei ole riskiä vailla, mutta luottamus tulevaan on kohenemassa

Tiedämme, ettei tuottoa ole ilman riskiä. Ja mitä aggressiivisemmin haemme tuottoa, sitä vahvemmin joudumme ottamaan riskiä. Tämän takia sijoittajan on syytä arvioida talouden ja sijoitusmarkkinoiden keskeisiä uhkia ja säätää ahneuden ja pelon tasapainoaan vallitsevan riskikuvan mukaisesti. Tällainen pohdinta auttaa usein välttämään ylisuurten riskipositioiden ottamista markkinaeuforian vallitessa ja arvopapereiden paniikkimyyntiä osakemarkkinoiden korjausliikkeiden aallonpohjassa.

Sijoittajan kannalta neljä olennaista riskiä, joille on hyvä uhrata ajatustaan, ovat talousriski, poliittinen riski, tulosriski ja arvostusriski.

Talousriski

Koronapandemia levisi ympäri maailmaa kolme vuotta sitten saaden ihmiset eristäytymään koteihinsa ja halvaannuttaen nopeasti maailmantalouden ja kansainvälisen kaupan. Koronan aiheuttama shokki taloudelle oli raju, joskin lyhytaikainen. Massiivisen raha- ja finanssipoliittisen elvytyksen ja nopeasti edenneiden rokotusohjelmien myötä talous pääsi nopeasti jaloilleen. Vuonna 2021 rivakasti tapahtunut talouden elpyminen johti monin paikoin pullonkauloihin tuotannossa ja toimitusketjuissa sekä pulaan komponenteista ja jopa työvoimasta. Talouden voimakas elpyminen ja elvytysrahan pumppaaminen johtivat lopulta inflaation rajuun kiihtymiseen, jota vuoden 2022 helmikuussa alkanut Venäjän hyökkäys Ukrainaan ruokki entisestään. Kiihtynyt inflaatio pakotti keskuspankit nostamaan rajusti ohjauskorkojaan, mikä puolestaan iski kapulaa kokonaistuotannon kasvun rattaisiin. Vuoden 2023 alkuun tultaessa olimme vajaassa vuodessa tulleet tilanteeseen, jossa korkotaso oli muuttunut radikaalisti, inflaatio kohonnut kovimmilleen vuosikymmeniin ja keskeisissä länsitalouksissa taantuman uhka oli noussut korkeaksi.

Vuoden 2023 alkuun tultaessa olimme vajaassa vuodessa tulleet tilanteeseen, jossa korkotaso oli muuttunut radikaalisti, inflaatio kohonnut kovimmilleen vuosikymmeniin ja keskeisissä länsitalouksissa taantuman uhka oli noussut korkeaksi.

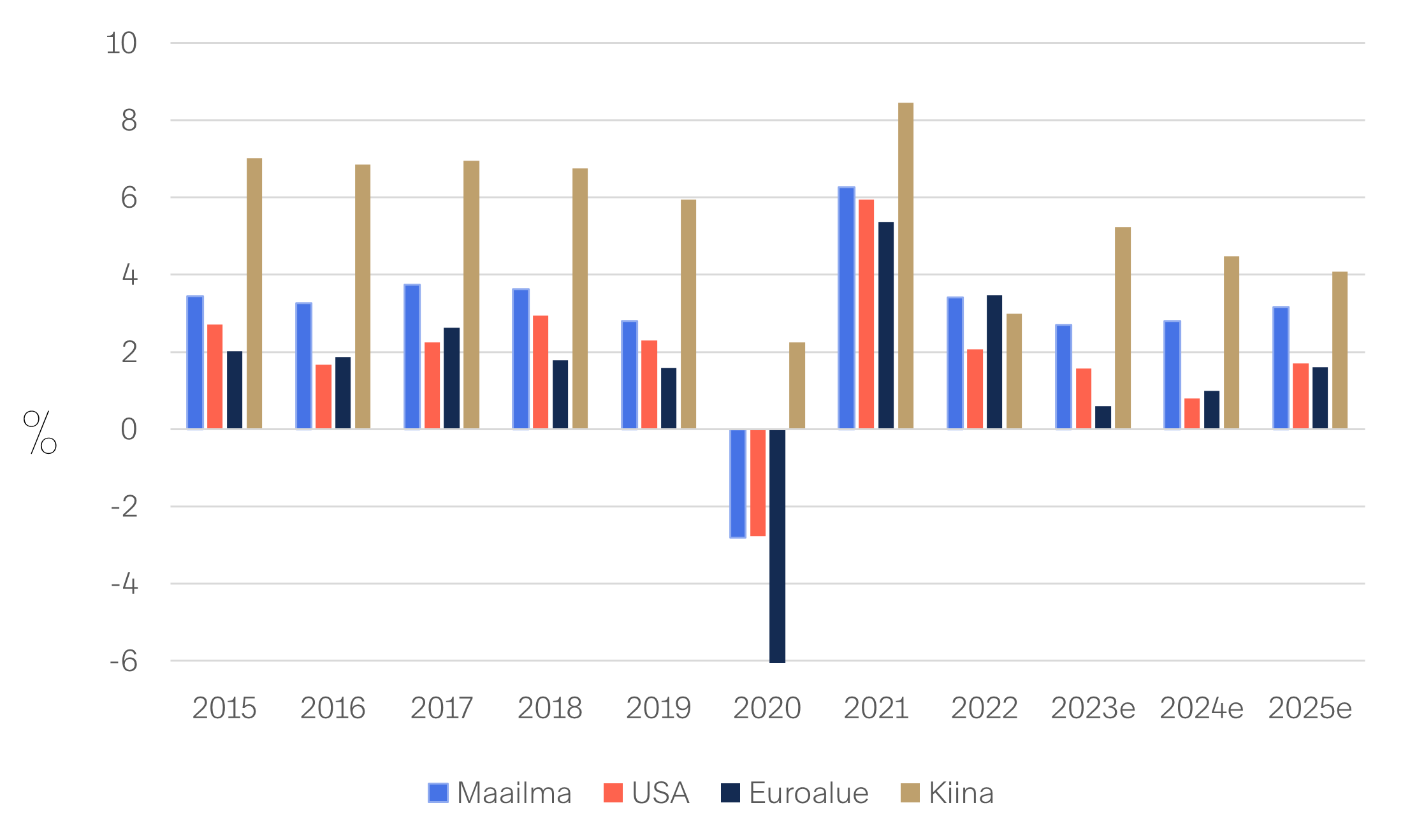

Tällä hetkellä inflaatio on selvästi hellittämässä, vaikkakin hitaammassa tahdissa mitä keskuspankit ovat toivoneet. Korkosyklin huipun arvioidaan olevan käsillä ja alkuvuodesta esitetyt synkimmät ennusteet talouskehityksestä eivät näytä olevan toteutumassa. Kokonaistuotannon kasvu on hidastumassa, mutta syvää taantumaa ei ole odotettavissa. Maailmantalouden kasvua kannattelee kehittyvät taloudet ja erityisesti Kiina. Kiinan kokonaistuotannon odotetaan kohoavan kuluvana vuonna reippaat 5 % ja tahti säilynee lähes samana myös vuonna 2024. Bloombergin keräämien tietojen pohjalta USA:ssa talouskasvun ennakoidaan olevan 1,5 % luokkaa tänä ja alle 1 % ensi vuonna, ja meillä euroalueella pyörittäneen puolessa prosentissa tänä vuonna ja noin prosentissa ensi vuonna. Keskeisissä länsitalouksissa hitaan kasvukauden päättymistä ja talouskasvun kiihtymistä kohtuulliseen parin prosentin tahtiin odotetaan vasta vuodelle 2025. Maailmantalouden kokonaistuotannon ennustetaan kohoavan 2,5–3 % tänä ja ensi vuonna ja yltävän niukasti yli 3 % nousuun vuonna 2025.

Lohduttavaa talouden kokonaiskuvassa on, ettei syvä tai vakava taantuma näyttäisi olevan odottamassa nurkan takana. Sen sijaan elämme keskellä hitaan talouskasvun kautta, joka valitettavasti saattaa venähtää pitkähköksi sekä USA:ssa että euroalueella. Länsimaiset taloudet saanevat tukevaa maata jalkojensa alle mahdollisesti vasta vuoden tai puolentoista kuluttua. Hitaasta talouskasvusta huolimatta työllisyystilanteen odotetaan säilyvän kohtuullisen hyvänä ja erityisesti USA:ssa se on lähtökohtaisesti erittäin vahva. Tämä on omiaan tukemaan yksityistä kulutusta ja toimii merkittävänä puskurina taloustaantumaa vastaan. Varteenotettavimpana talouskehitykseen liittyvänä riskinä pidämme edelleen yleistä hintatason nousua. Mikäli korkea inflaatio osoittautuu odotettua sitkeämmäksi ilmiöksi, joutuvat keskuspankit pitämään rahapolitiikkansa kireänä ennustettua pidempään, mikä voi ajaa taloudet lopulta taantumaan. Osakemarkkinoiden kannalta keskeisten länsitalouksien makrotalousympäristö on kuitenkin toistaiseksi siedettävä - ei hyvä, mutta välttävä.

Lohduttavaa talouden kokonaiskuvassa on, ettei syvä tai vakava taantuma näyttäisi olevan odottamassa nurkan takana. Sen sijaan elämme keskellä hitaan talouskasvun kautta, joka valitettavasti saattaa venähtää pitkähköksi sekä USA:ssa että euroalueella.

Maailman, USA:n ja euroalueen kokonaistuotannon (BKT) kasvu vuosina 2015-2025e

Lähde: IMF

Poliittinen riski

Euroalueen poliittista ilmapiiriä varjostaa jo toista vuotta jatkuva Venäjän ja Ukrainan välinen sota. Tällä hetkellä näyttää siltä, ettei konflikti ole päättymässä vielä pitkään aikaan. Niin kauan kuin sota ei eskaloidu laajemmin Eurooppaan, vaan rajoittuu Venäjän ja Ukrainan väliseksi, sijoitusympäristö säilyy stabiilina. Riskinä tosin on, että lännen Venäjän vastaiset taloudelliset pakotteet ja aseapu Ukrainalle provosoivat Venäjää kohdistamaan vastatoimia Eurooppaan ja laajemmin muihin Ukrainaa tukeviin maihin. Tällaisista toimista esimerkkinä ovat Euroopan energian saannin vaikeuttaminen ja länteen kohdistuvat kyberhyökkäykset, joilla voidaan horjuttaa talouksia tai häiritä yksittäisten yritysten sekä rahoitus- ja sijoitusmarkkinoiden toimintaa.

Riskinä tosin on, että lännen Venäjän vastaiset taloudelliset pakotteet ja aseapu Ukrainalle provosoivat Venäjää kohdistamaan vastatoimia Eurooppaan ja laajemmin muihin Ukrainaa tukeviin maihin.

Kevään ja alkukesän aikana USA:ssa otsikoihin nousi vahvasti liittovaltion velkakatto. Saimme lukea, että mikäli velkakattoa ei onnistuttaisi nostamaan, liittovaltio ei kykenisi selviytymään velvoitteistaan, USA:n talous ajautuisi kaaokseen, osakemarkkinat romahtaisivat ja lainarahan hinta nousisi jyrkästi. Viimeisen 15 vuoden aikana – sitten vuoden 2008 finanssikriisin – USA:ssa on jouduttu käymään velkakattoa koskeva debatti 20 kertaa kevään 2023 kädenvääntö mukaan lukien. Ja joka kerta velkakattokiista on saatu ratkaistua, kuten nytkin.

USA:ssa on jouduttu käymään velkakattoa koskeva debatti 20 kertaa kevään 2023 kädenvääntö mukaan lukien.

Presidentti Joe Biden ja edustajainhuoneen puhemies Kevin McCarthy saavuttivat toukokuun lopulla periaatesopimuksen velkakattokiistassa ja kongressin edustajainhuone sekä senaatti hyväksyivät esityksen touko-kesäkuun vaihteessa. Esityksen mukaan velkakatosta, joka oli aikaisemmin asetettu 31,4 biljoonaan dollariin, päätettiin luopua väliaikaisesti vuosiksi 2023–2024. Purkkia potkaistiin näin ollen parilla vuodella eteenpäin yli seuraavien presidentin vaalien. Seuraavan kerran keskustelu velkakatosta käydään vasta 2025 vuoden alussa, jolloin republikaanit ja demokraatit pääsevät jälleen käyttämään velkakattoa poliittisen kaupankäynnin välineenään ja uhka liittovaltion maksukyvyttömyydestä noussee uudemman kerran otsikoihin. Velkakaton ympärillä käytävä poliittinen kädenvääntö ja sen herättämä epävarmuus sijoitusmarkkinoilla on nyt kuitenkin siivottu väliaikaisesti syrjään.

Velkakaton ympärillä käytävä poliittinen kädenvääntö ja sen herättämä epävarmuus sijoitusmarkkinoilla on nyt kuitenkin siivottu väliaikaisesti syrjään.

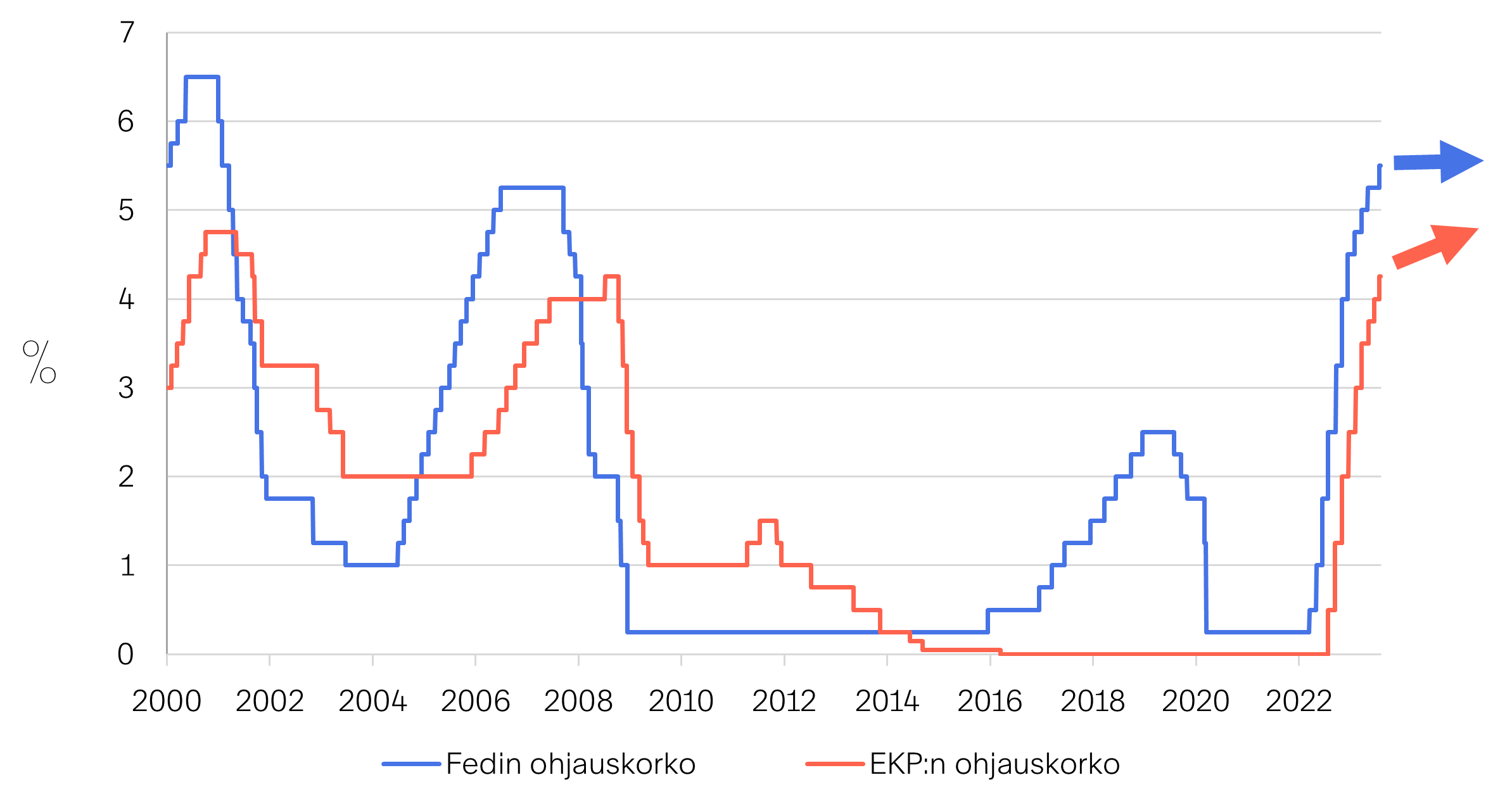

Keskuspankkien rahapolitiikan asemointi on muuttunut radikaalisti viimeisen vuoden aikana. Vuosikausia jatkunut vahva rahapoliittinen elvytys tuli nopeasti tiensä päähän vuoden 2022 keväällä. Keskuspankit molemmin puolin Atlanttia ovat nostaneet ohjauskorkojaan nollasta nykyiselle tasolleen ennätyksellistä tahtia. USA:n keskuspankki Fedin ohjauskoron ylälaita on nyt 5,50 % ja Euroopan keskuspankin ohjauskorko 4,25 %. Fedin osalta koronnostot ovat todennäköisesti päättyneet, mutta Euroopan keskuspankin odotetaan kiristävän korkoruuvia vielä hieman syksyn tullen. Euroopan keskuspankin pääjohtaja Christine Lagarde arvioi inflaatiopaineiden olevan edelleen suuret euroalueella. Lagarden mukaan, vaikka inflaatio onkin hidastunut, inflaatiopaineet eivät ole hellittäneet riittävässä määrin ja inflaatio ylittää edelleen huomattavasti keskuspankin asettaman 2 % keskipitkän aikavälin hintavakaustavoitteen. Vaikka Euroopan keskuspankki nostaisikin vielä ohjauskorkoaan, voidaan rahapolitiikan kiristämisen arvioida olevan lähellä loppuaan. Koronnostojen päättyminen on hyvä uutinen sijoitusmarkkinoille. Epävarmuutta markkinoille aiheuttaa kuitenkin edelleen se, ettei kiristyneen rahapolitiikan kaikkia vaikutuksia reaalitalouteen ole vielä nähty. Rahapolitiikan muutosten vaikutukset näkyvät taloudessa tyypillisesti vasta vuodesta puoleentoista vuoteen viiveellä.

Fedin osalta koronnostot ovat todennäköisesti päättyneet, mutta Euroopan keskuspankin odotetaan kiristävän korkoruuvia vielä hieman syksyn tullen.

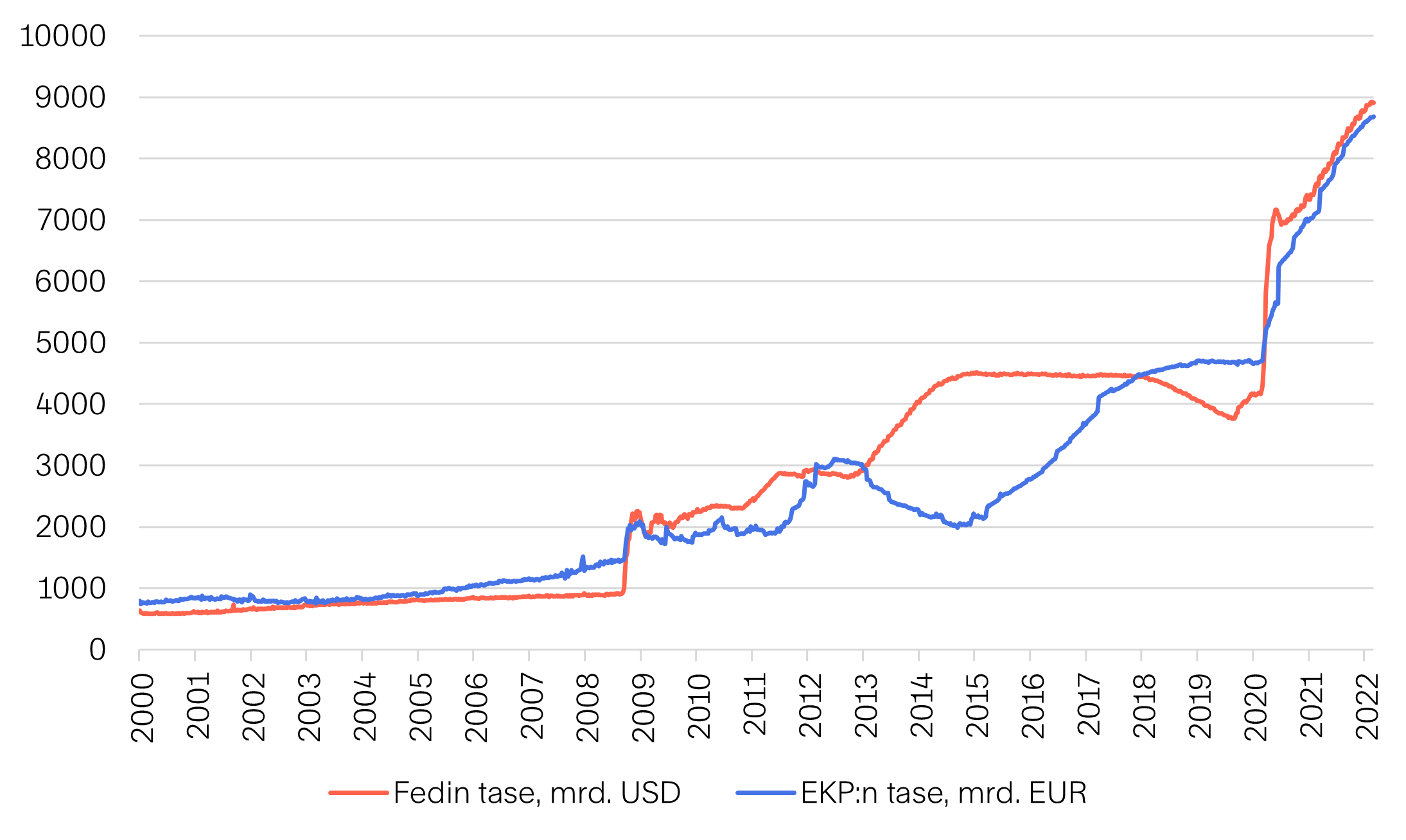

Keskuspankkien rahapoliittinen ja valtioiden ajama massiivinen finanssipoliittinen elvytys koronapandemian synkimpinä hetkinä rakensivat aikanaan siltaa yli kriisin ja olivat omiaan vakauttamaan talouksia ja rahoitusmarkkinoita. Tämä oli luonnollisesti positiivinen seikka osakemarkkinoiden kannalta. Tehdyt toimet auttoivat talouksia ja yksittäisiä yrityksiä selviämään vaikeista ajoista. Elvytys karkasi kuitenkin joiltain osin käsistä. Äärimmäinen yhtäaikainen raha- ja finanssipoliittinen elvytys ja talouksien pakottaminen kasvuun kylvivät siemenen nyt käsillä olevalle kuluttajahintojen rajulle nousulle. Lisäksi koronakriisin yhteydessä valtioiden ja keskuspankkien tekemä ennennäkemätön likviditeetin pumppaaminen talouteen kiihdytti varallisuuserien hintainflaatiota, mikä aiheutti vinoumia omaisuuserien hintoihin ja arvostuksiin. Tämän ohella hallitusten ekspansiivisen finanssipolitiikan seurauksena monilla jo valmiiksi raskaasti velkaantuneilla mailla velkataakka kasvoi entisestään. Euroalueella esimerkiksi Italian voitaneen jo katsoa velkaantuneen kestämättömällä tavalla. Jatkossa joudutaankin kysymään, missä tahdissa keskuspankkien taseet aiotaan sopeuttaa ja kuinka valtiot aikovat maksaa lainansa takaisin.

Rahapolitiikan ennennäkemättömän nopea kiristyssykli tulossa päätökseensä

Lähde: Macrobond

Fedin ja EKP:n taseiden sopeutus on vasta alkutekijöissään

Lähde: Macrobond

Tulosriski

Sijoittajille on ollut selvää, että rahapolitiikan kiristämisen myötä merkittävästi noussut yleinen korkotaso jarruttaa talous- ja yritysten tuloskasvua. Vielä kuluvan vuoden alussa USA:n ja euroalueen pelättiin pahimmillaan olevan ajautumassa syvään ja pitkään taantumaan. Nyt näyttää siltä, etteivät pahimmat pelot ole toteutumassa. Tästä huolimatta talouskasvu on merkittävästi hidastumassa ja pörssilistattujen yritysten tuloskasvu painunut pakkaselle sekä USA:ssa että euroalueella.

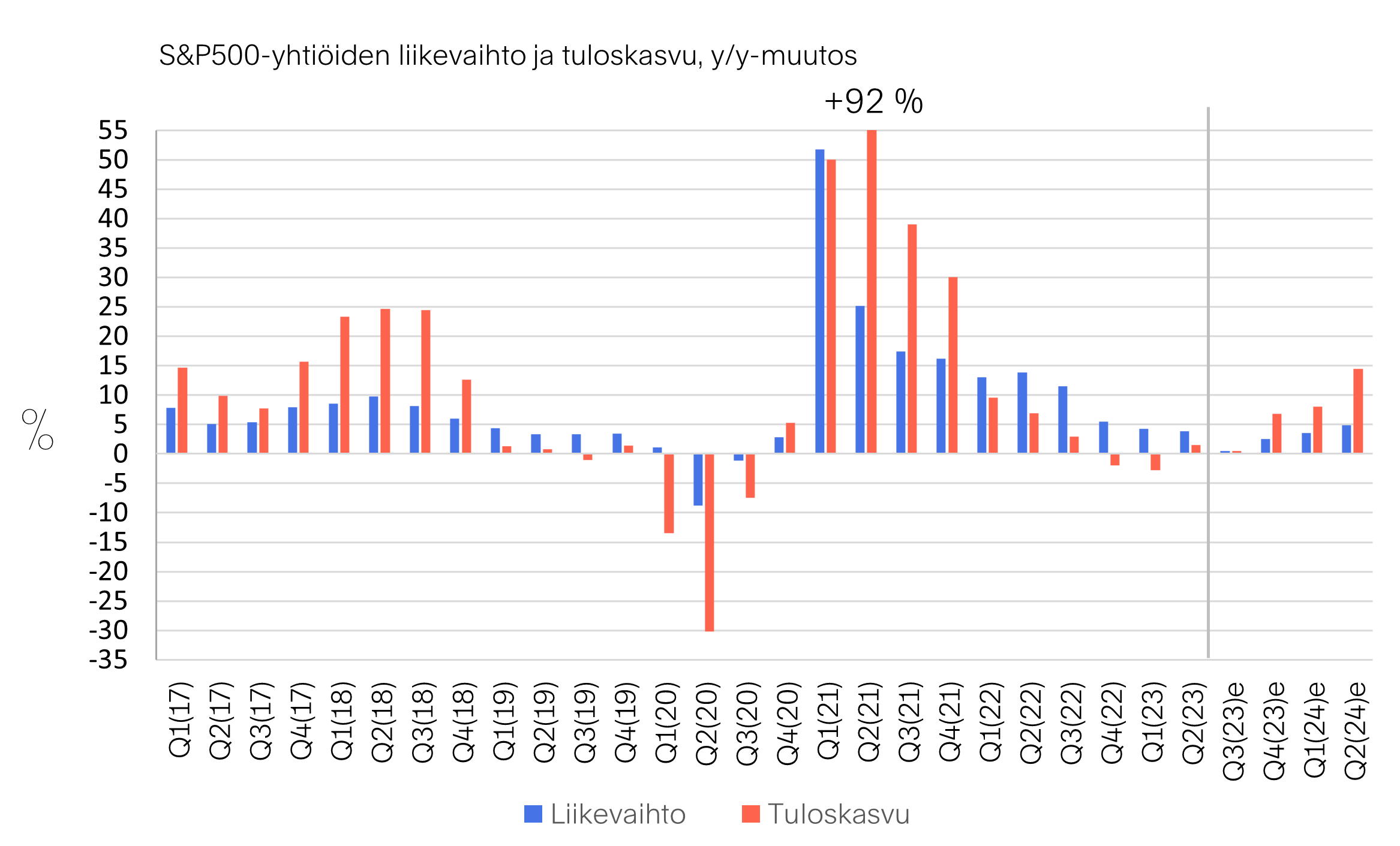

USA:ssa S&P500-yhtiöiden vuotuinen tuloskasvu on ollut miinusmerkistä sitten vuoden 2022 viimeisen neljänneksen, mutta nyt tulostaantuman odotetaan olevan väistymässä.

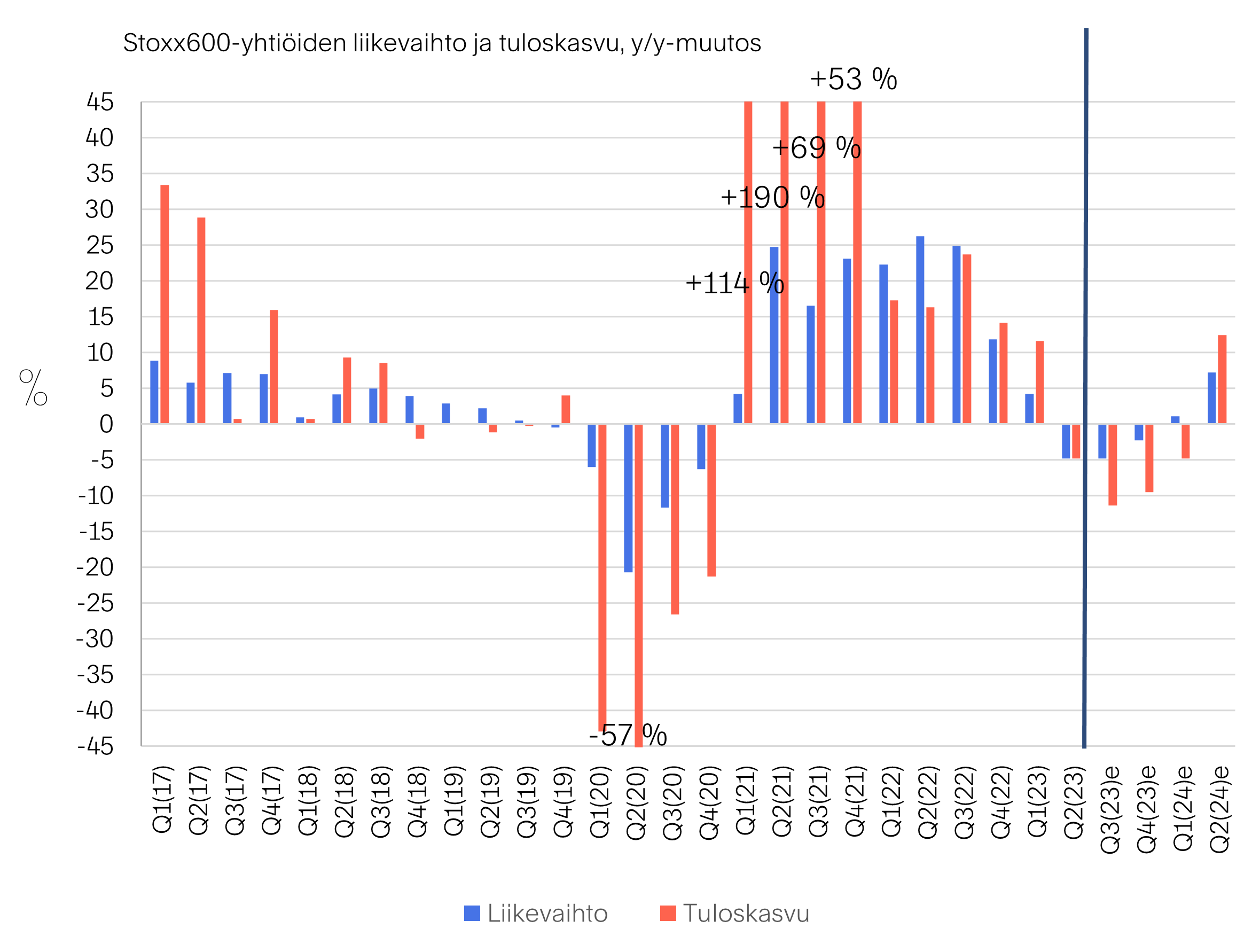

USA:ssa S&P500-yhtiöiden vuotuinen tuloskasvu on ollut miinusmerkistä sitten vuoden 2022 viimeisen neljänneksen, mutta nyt tulostaantuman odotetaan olevan väistymässä. Käänne parempaan on parhaillaan tapahtumassa. Meillä Euroopassa Stoxx600-yhtiöiden tulostaantuma on edelleen päällä ja sen povataan syvenevän entisestään alkavana syksynä. Vuotuisen tuloskasvun ennustetaan kääntyvän Stoxx600-yritysten osalta positiiviseksi vasta vuoden 2024 puolella. Erityisesti Euroopassa elämme näin ollen keskellä tulostaantumaa ja kovin tulosten lasku on käsillä vasta tulevina kuukausina. Osakemarkkinat ovat ottaneet vaatimattomat tuloskasvunäkymät vastaan rauhallisesti. Vaikka tuloskasvua ei ole ollut, julkistetut tulokset ovat silti olleet alkuvuoden aikana valtaosin odotettua parempia. Tulostaantuma ei näin ollen ole tullut sijoittajille yllätyksenä, vaan se hinnoiteltiin osakkeisiin jo vuoden 2022 aikana.

Meillä Euroopassa Stoxx600-yhtiöiden tulostaantuma on edelleen päällä ja sen povataan syvenevän entisestään alkavana syksynä.

Osakemarkkinat hinnoittelevat vahvasti tulevaisuutta, joten odotus tulostaantuman päättymisestä ensi talvena on lohdullinen uutinen osakemarkkinoille ja omiaan tukemaan kurssikehitystä jatkossa. Riskinä osakemarkkinoille on tulostaantuman pitkittyminen tai tulosten lasku merkittävästi ennustettua enemmän. Osakemarkkinoiden lokakuun 2022 pohjat ovat kuitenkin pitäneet ja lähtökohtaisesti uskomme markkinoiden edenneen jo elpymisvaiheeseen.

Osakemarkkinoiden lokakuun 2022 pohjat ovat kuitenkin pitäneet ja lähtökohtaisesti uskomme markkinoiden edenneen jo elpymisvaiheeseen.

USA:n S&P500-yhtiöiden tuloskasvun odotetaan elpyvän selvästi vuoden 2023 lopulla

Lähde: Bloomberg

Eurooppalaisten Stoxx600-yhtiöiden tuloskunnon ennustetaan palautuvan vasta vuonna 2024

Lähde: Bloomberg

Arvostusriski

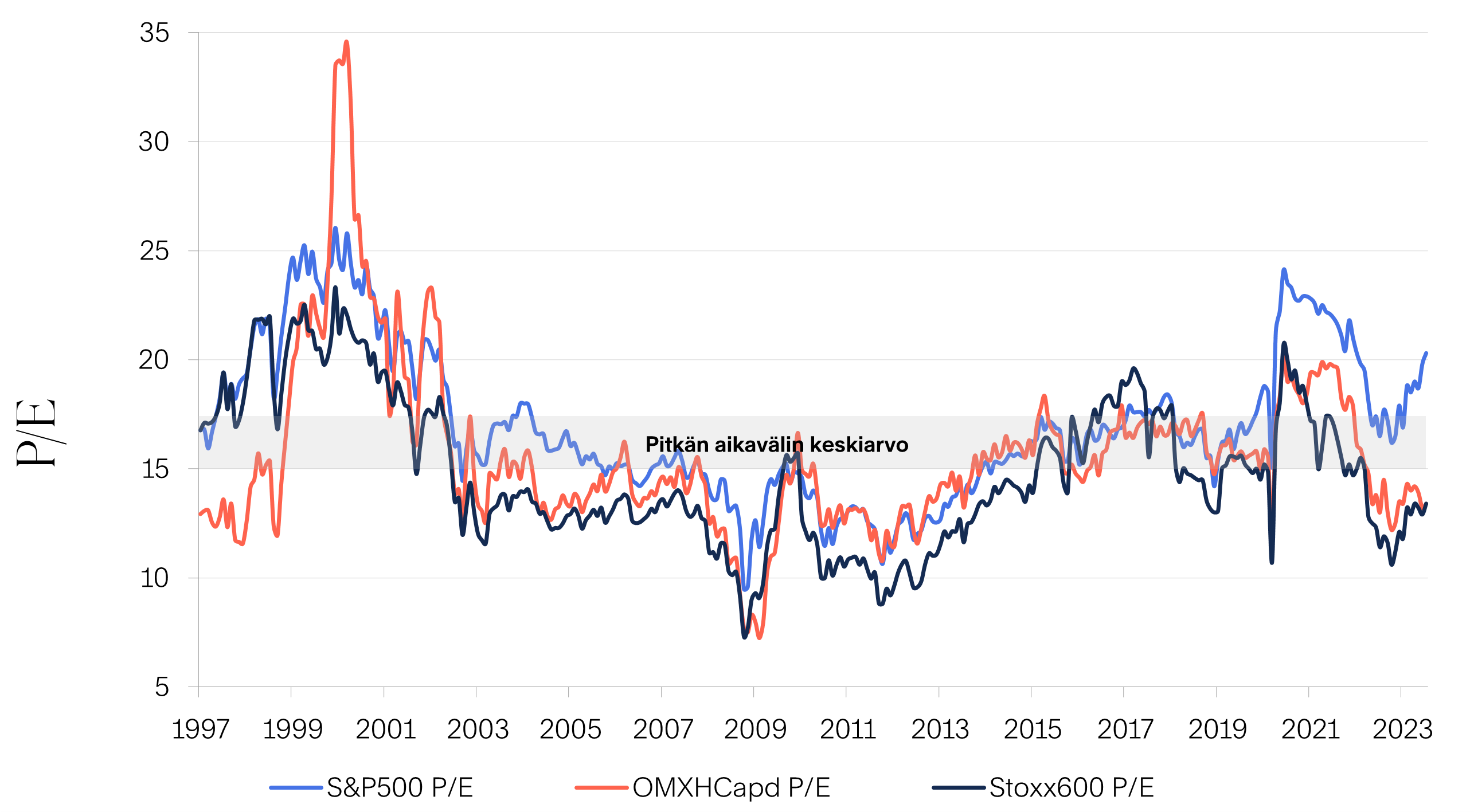

Osakekurssit ovat toipuneet vuoden 2022 syksyn pohjista tulostaantumasta huolimatta. Kuluvana vuonna keskeisillä länsimarkkinoilla osakekurssien nousu on tapahtunut arvostuskertoimien kohoamisen kustannuksella. Arvostuskertoimien venymisestä huolimatta Euroopan markkina on edelleen maltillisesti arvostettu. Stoxx600-indeksin P/E-kerroin rullaavilla 12kk:n tulosennusteilla on nykyisellään 13, mikä on pari pykälää alle pitkän aikavälin keskiarvon. Meillä Suomessa OMX Helsinki Capd-indeksin P/E-kerroin on Stoxx600-indeksin tavoin 13 tuntumassa, kun pitkän aikavälin keskiarvo on 15,5. Sen sijaan USA:ssa arvostuskertoimet ovat hieman koholla. S&P500-indeksin P/E-kerroin on rullaavilla 12kk:n tulosennusteilla 20, kun pitkän aikavälin keskiarvo on 17. S&P500-yhtiöiden arvostus suhteessa yritysten tekemiin tuloksiin on näin ollen 16–17 % yli pitkän aikavälin keskiarvon.

Euroopassa osakemarkkinat ovat käytännössä ”taantumahinnoiteltu”, mutta USA:ssa osakemarkkinoiden arvostus on sellaisella tasolla, ettei nykyinen kurssitaso kestä merkittäviä pettymyksiä ja kurssinousu vaatii tuekseen yritysten tuloskasvun elpymisen ensi syksyn ja talven aikana.

Katsomme, että Euroopassa osakemarkkinat ovat käytännössä ”taantumahinnoiteltu”, mutta USA:ssa osakemarkkinoiden arvostus on sellaisella tasolla, ettei nykyinen kurssitaso kestä merkittäviä pettymyksiä ja kurssinousu vaatii tuekseen yritysten tuloskasvun elpymisen ensi syksyn ja talven aikana. Mikäli talous- ja tuloskasvu vahvistuvat kohti vuotta 2024 kuljettaessa ennustetulla tavalla, emme näe estettä sille, etteikö osakemarkkinoiden nousu voisi jatkua.

12kk:n rullaavilla tulosennusteilla lasketut osakemarkkinoiden P/E-arvostukset maltillisia Euroopassa, mutta hieman koholla USA:ssa

Lähde: Bloomberg

Summa summarum

Kaiken kaikkiaan pidämme sijoitusympäristöä riskinäkökulmasta välttävänä – ei erinomaisena, mutta tyydyttävänä. Näköpiirissä olevat poliittiset riskit vaikuttavat tällä hetkellä rajatuilta. Makrotalouteen liittyvä epävarmuus on vähentynyt viime kuukausien aikana, eikä markkinoilla enää pelätä siinä määrin syvää ja pitkää taantuma, kuin vielä kuluvan vuoden alussa. Yritysten tuloskehityksen osalta elämme keskellä tulostaantumaa, jossa pahimmat kuukaudet saattavat vasta olla edessä varsinkin Euroopassa. Tuloskasvun osalta kasvun kulmaan odotetaan kuitenkin päästävän kiinni USA:ssa kuluvan vuoden lopulla ja euroalueella ensi vuoden keväällä. Yritysten tuloskasvu on keskeinen osakemarkkinoiden ajuri, joten kurssinousun jatkumisen kannalta tulostaantuman väistyminen on olennaisen tärkeää. Osakemarkkinoiden arvostusriski on euroalueen osakemarkkinoiden osalta vähäinen arvostuskertoimien liikkuessa keskeisillä markkinoilla pitkän aikavälin keskiarvon alapuolella. Sen sijaan USA:ssa arvostuskertoimet ovat jonkin verran koholla, joten osakemarkkinat eivät kestä massiivisia talouteen tai yritysten tuloskasvuun liittyviä pettymyksiä.

Kaiken kaikkiaan pidämme sijoitusympäristöä riskinäkökulmasta välttävänä – ei erinomaisena, mutta tyydyttävänä.

.jpg)

Lisää artikkeleitamme sijoittamisesta

Markkinakatsaus tammikuu 2026

Markkinakatsaus joulukuu 2025

Finlandia Varainhoidon Podcast x Sami Välimäki