Markkinakatsaus elokuu 2022

Markkinoiden narratiivi vaihtumassa?

Alkuvuosi 2022 on ollut monelle kasvuyhtiölle heikon puoleinen – ainakin isossa kuvassa. Inflaatio kiihtyy, korot nousevat ja sota sekoittaa toimitusketjuja. Maailmantalouden iso kuva on täynnä ongelmia. Putin löi lisää kierroksia inflaatioon, ja Kiinassa koronasulut ovat aiheuttaneet monelle länsimaisellekin yritykselle ongelmia. Jatkuvasti voimistuva inflaatio ja keskuspankkien kiristyvä rahapolitiikka ovat nostaneet riskitöntä korkoa, mikä on painanut yhtiöiden arvostustasoja alaspäin. Osakemarkkina onkin korjannut suurin piirtein 10 vuoden keskiarvoonsa arvostustasoiltaan.

Alkuvuosi oli historiallisen huono osake- ja korkomarkkinoille. Kesän aikana nähtiin kuitenkin 10–20 prosentin pörssinousu pohjilta indeksistä riippuen, vaikka samat ongelmat vaivaavat taloudessa edelleen.

Ristiriitaisesti, heinäkuussa FOMC (Federal Open Market Committee) sai markkinat kipuamaan ylöspäin merkittävästi, vaikka kokouksessa päätettiin 75 bps (korkopiste, 75 prosentin sadasosaa) suuruisesta korkojen nostosta.

Samankaltaisesti elokuun 8,5 prosentin suuruinen inflaatiolukema sai markkinat rallattelemaan pari prosenttia ylöspäin. Venäjän ja Ukrainan tilanne velloo edelleen paikallaan. Silti markkina tuntuu olevan erittäin vahva. Onko markkinoiden narratiivi vaihtumassa?

Inflaatio

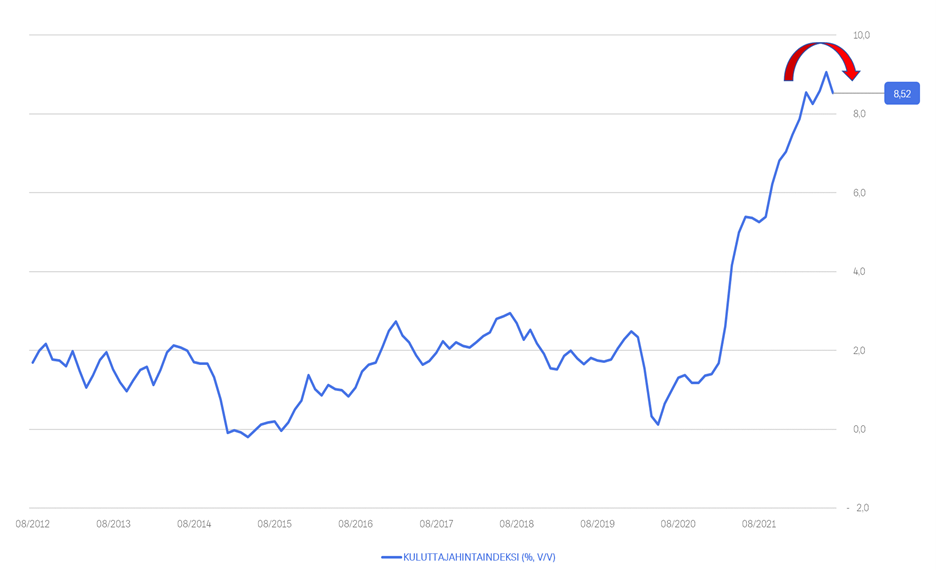

Polttoaineen hinta ajaa inflaatiota vahvasti. Viime viikkoina laskenut öljyn hinta voisi indikoida inflaation olleen nyt huipussaan. Bensiinin hinnat laskivat heinäkuussa 7,7 prosenttia kuukauden takaisesta, ja raakaöljyn hinnan jatkaessa laskuaan bensiinin vähittäismyyntihinnat ovat laskeneet elokuussa jopa 11 prosenttia.

Muitakin merkkejä inflaation hidastumiselle on olemassa. Esimerkiksi raaka-aineiden hinnat ovat laskeneet merkittävästi. Monet perusmetallit ovat tulleet jo yli kolmanneksen alas vuoden huipuistaan. Samalla rahdin hinta on ollut voimakkaassa laskussa.

Inflaation heikentyminen voisi nostaa kasvuyhtiöiden osakekursseja, sillä inflaation hidastuminen rajoittaisi mahdollisia korkojennostoja ja laskisi täten tuotto-odotusta. Elokuun Yhdysvaltojen inflaatiolukema antoi tukea ajatukselle, että inflaatio olisi ainakin toistaiseksi nähnyt korkeimmat huippunsa. Inflaatio nousi vuodentakaisesta 8,5 prosenttia, mutta oli heinäkuun lukemaa alempi (9,1 %) ja samalla odotettua pienempi (8,7 %). Markkinoiden katsoessa aina eteenpäin, on inflaation heltyminen markkinoille positiivinen asia.

Lähde: Bloomberg, 11.8.2022.

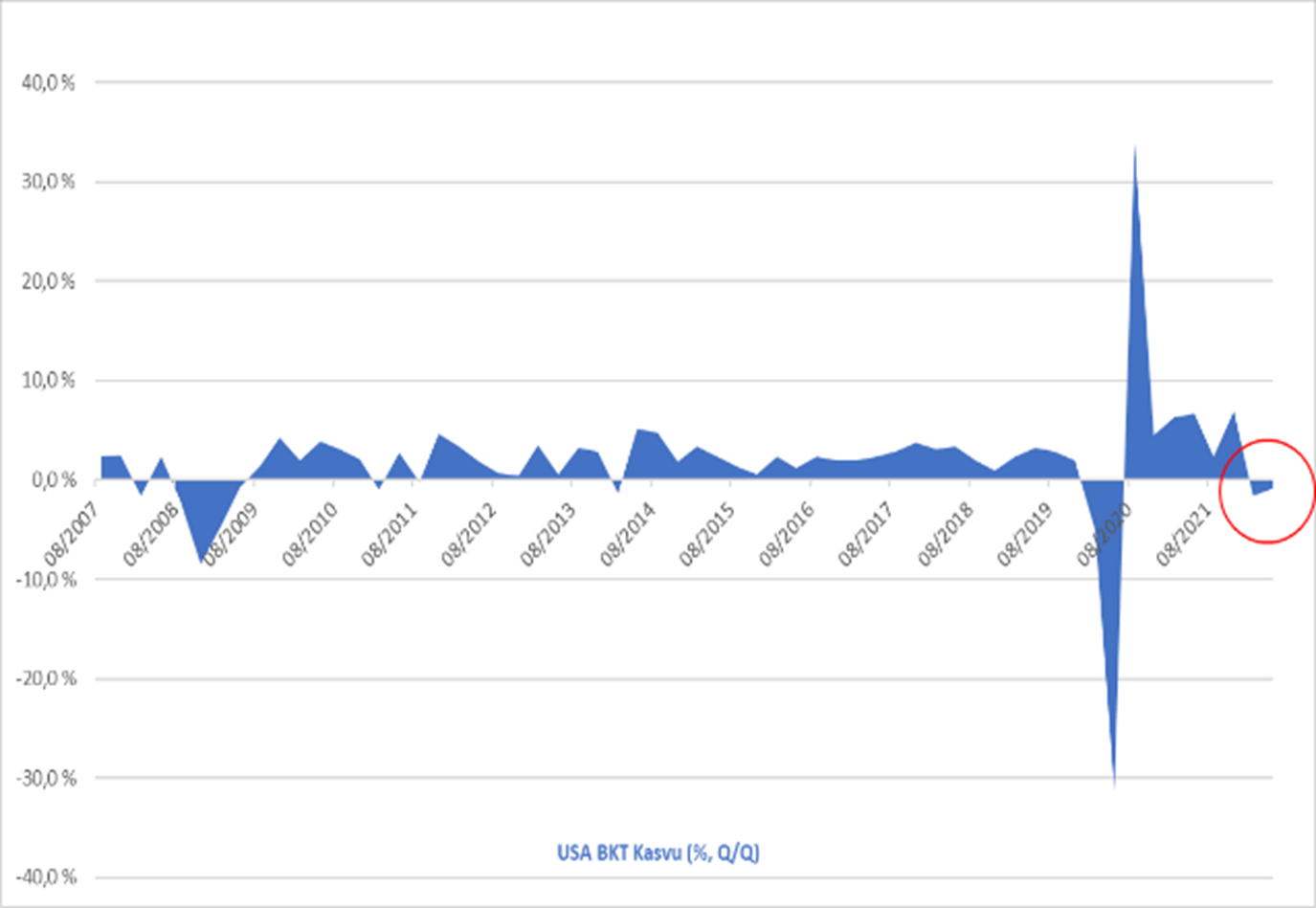

Taantumariski on kasvanut

Kiinan toisen kvartaalin BKT-kasvu jäi odotuksiakin alhaisemmaksi. Toisen vuosineljänneksen kasvu vuoden takaisesta oli 0,4 prosenttia, kun odotukset olivat ladattuna 1,2 prosentin kasvulle. Erittäin heikko toinen kvartaali vie viimeisetkin uskonrippeet siltä, että Kiinan virallinen 5,5 prosentin kasvutavoite koko vuodelle saavutettaisiin. Todennäköisesti siitä jäädään reilusti. Samalla Yhdysvaltojen BKT on laskenut kaksi viimeistä kvartaalia peräkkäin.

IMF (Kansainvälinen valuuttarahasto)on laskenut Yhdysvaltojen talouden BKT-ennustetta 2,3 prosenttiin koko vuodelle. Ennusteita on jo laskettu reilusti, sillä vuoden alussa ennustettiin noin 4,0 prosentin talouskasvua. Pääsyynä negatiivisille muutoksille toimi laaja-alaisen inflaation kasvu ja tämän aiheuttamat systemaattiset riskit maalle sekä globaalille taloudelle – Venäjän kriisin sekä Kiinan aiheuttamia ongelmia unohtamatta.

IMF on indikoinut myös laskevansa globaaleja kasvuodotuksiaan ”merkittävästi” myöhemmin tässä kuussa. IMF joutuu leikkaamaan globaaleja kasvu ennusteitaan muun muassa kasvavien ruoka- sekä energiahintojen vuoksi, hidastuneiden rahavirtojen liikkumisen kehittyneille markkinoille sekä sodan tuoman epävarmuuden vuoksi. Esimerkiksi Ukrainan talouden odotetaan supistuvan ymmärrettävistä syistä 35 prosenttia vuonna 2022.

Lähde: Bloomberg, 11.8.2022.

Muutenkin Euroopassa näkymät ovat synkemmät. Kaasuhanojen ollessa Venäjältä osittain suljettuna on energian saanti ja sen riittävyys kyseenalaistettu Euroopassa. Talven lähestyessä näkymät energian riittävyydelle ovat kehnot. Etenkin Saksassa, joka on erittäin riippuvainen Venäjältä tulevasta maakaasusta.

Sähkön hinnan hipoessa taivaita ei ole ihme, että kuluttajien luottamus on erittäin alhainen koko Euroalueella. Nykyinen ennuste Saksan talouskasvulle on 1,2 prosenttia vuodelle 2022 ja 0,8 prosenttia vuodelle 2023. Alkuvuodesta ennusteet olivat vielä vastaavasti 3,8 ja 2,5 prosenttia.

Taantuman puolesta puhuu moni indikaattori tällä hetkellä. Asuntomarkkina Yhdysvalloissa on heikko, vastaavasti yksityinen kulutus on heikkoa, isompi osa kulutuksesta kohdistuu kasvaneisiin korkokustannuksiin ja asumisen pakollisiin menoihin. Isot globaalit yritykset ovat ilmoittaneet siirtävänsä investointeja tulevaan ja lykänneet rekrytointipäätöksiä, yritysten tulosennusteet ovat kääntyneet alas, samalla tulevaisyyden näkymistä kertovat ostopäällikköindeksit indikoivat talouden osittain jo supistuvan sekä keskuspankkien taseiden keventäminen pienentää likviditeettiä markkinalla.

Tuloskasvu itsessään on jo vaatimatonta. Vaikka taantuman riski kasvaa, pehmeän laskun mahdollisuus on edelleen olemassa.

Kova inflaatio tai taantuma ei ole kumpikaan kenellekään hyväksi. Kaikkien etu olisi korkojen nostoilla saavutettava pehmeä lasku ja taantuman välttäminen.

Yhdysvaltojen työmarkkinat ovat edelleen kuumat, kotitalouksien ja yritysten terveys ovat edelleen vahvat jakäteistä on ennätysmäärä. Siksi ainakaan jyrkkä taantuma ei ole vielä itsestäänselvyys.

Pehmeästä makrodatasta sekä kasvavasta taantuman uhasta huolimatta keskuspankit näyttävät pelkäävän enemmän inflaatiota kuin taantumariskiä. Saadakseen inflaation kuriin, keskuspankit ovat valmiita ajamaan talouden nopeaan ja lievään taantumaan. Taantumaan mentäessä inflaatio rauhoittuu kuin itsestään kysynnän heikentyessä.

Koron nostoille jo katto näkyvissä

Pehmeänpuoleisen makrotalousdatan myötä pitkät korot ovat laskeneet selvästi kovimmilta tasoiltaan, ja sekä osake- että korkomarkkinat ovat saaneet tukea, kun odotukset tulevista koronnostoista ovat maltillistuneet.

Tällä hetkellä markkinat hinnoittelevat noin 100–125 korkopisteen koronnostoja loppuvuoden aikana sekä Fediltä että EKP:ltä. Samalla ohjauskorolle Yhdysvalloissa nähdään nyt katto 3,5–3,75 prosentin tienoilla, mistä ohjauskorot kääntyisivät jo laskuun vuoden 2023 aikana.

Olemmekin mielenkiintoisessa tilanteessa, jossa inflaatioyllätykset ylöspäin pakottavat keskuspankkeja toimittamaan nostoja nopealla aikataululla, mutta toisaalta kasvu- ja lamapelot johtavat kuitenkin koronlaskujen hinnoitteluun markkinalla.

Samalla kiristyvä rahapolitiikka on pienentänyt likviditeettiä markkinoilla pienentyvän keskuspankin taseen osalta, ja nämä vaikutukset näkyvätkin osittain viiveellä reaalitaloudessa.

Taantumaa indikoiva korkokäyrä on invertoitunut eli lyhyet markkinakorot ovat korkeammalla kuin pitkät korot. Kahden vuoden valtionvelkakirja USA:ssa huitelee yli 3 prosentin tienoilla, kun kymmenen vuoden velkakirja on noin 2,7 prosentissa.

Lyhyt ja ei niin voimakas taantuma on markkinoille tällä hetkellä parempi kuin jatkuvasti nousevat inflaatio sekä korot. Tätä narratiivia markkinat tuntuukin hinnoittelevan tällä hetkellä. Epävarmuustekijöitä on kuitenkin paljon ja riski syvemmästä taantumasta ja yritysten tulostaantumasta on koholla. Samalla osakekursseja on nostanut hyvä raportointikausi. Vuoden kolmas kvartaali tuleekin olemaan erittäin mielenkiintoinen. Pörssin aina katsoessa eteenpäin näemme, onko nousumarkkina ja kevyt taantuma pysyvää.

Artikkelit

Markkinakatsaus helmikuu 2026

Finlandia Rahastoyhtiö: vahva vuosi koroissa – heikko dollari painoi USA-osaketuottoja

Analyytikko, osake- ja korkosijoitukset – Finlandia Rahastoyhtiö Oy