Markkinakatsaus huhtikuu 2023

Talous odotettua paremmassa vedossa, mutta pankkien vaikeudet yllättivät markkinat

Viimeiset viikot ja kuukaudet ovat tarjonneet vauhtia ja vaarallisia tilanteita sijoittajille. Vuoden alusta aina helmikuun alkuun saakka markkinoilla elettiin hyviä aikoja, kun talouden uskottiin välttävän pahimmat karikot keskuspankkien rahapolitiikan kiristämisestä huolimatta ja inflaatio hidastui hyvää tahtia vuoden 2022 lopulla nähdyiltä erittäin korkeilta tasoilta. Helmi-maaliskuun aikana tilanne kuitenkin muuttui. Ydininflaatio, eli hintojen nousu pois lukien energia ja elintarvikkeet, ei enää hidastunutkaan riittävän nopeasti ja USA:ssa työmarkkinat säilyivät erittäin vahvoina. Markkinoille levisi usko, että keskuspankit nostavat ohjauskorkojaan vielä reippaasti ja toivo korkojen laskusta on turha. Maaliskuussa alkoi näkyä myös oireita siitä, mitä nopea ja aggressiivinen rahapolitiikan kiristys voi saada aikaan, kun sopeutuminen nousseisiin korkoihin aiheuttaa kipuilua jossain kohtaa taloutta. Tällä kertaa haasteita alkoi ilmaantua USA:n pankkisektorilla.

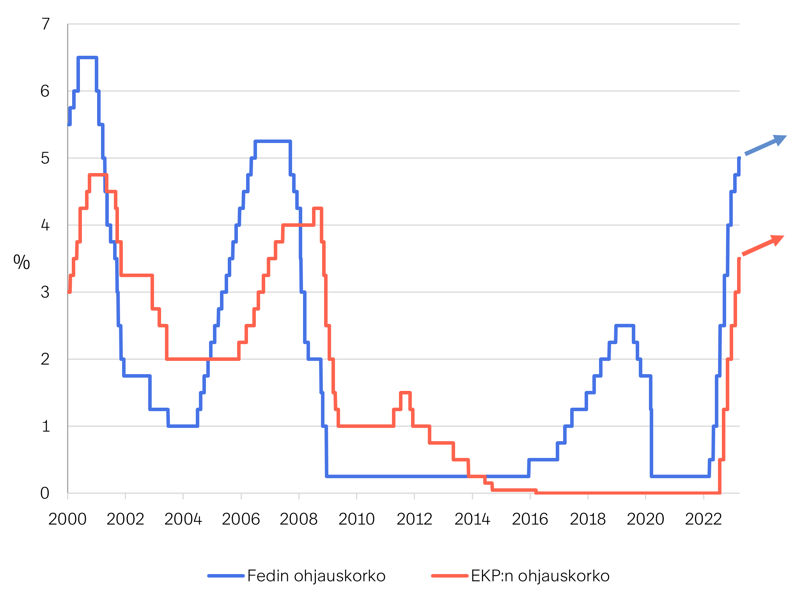

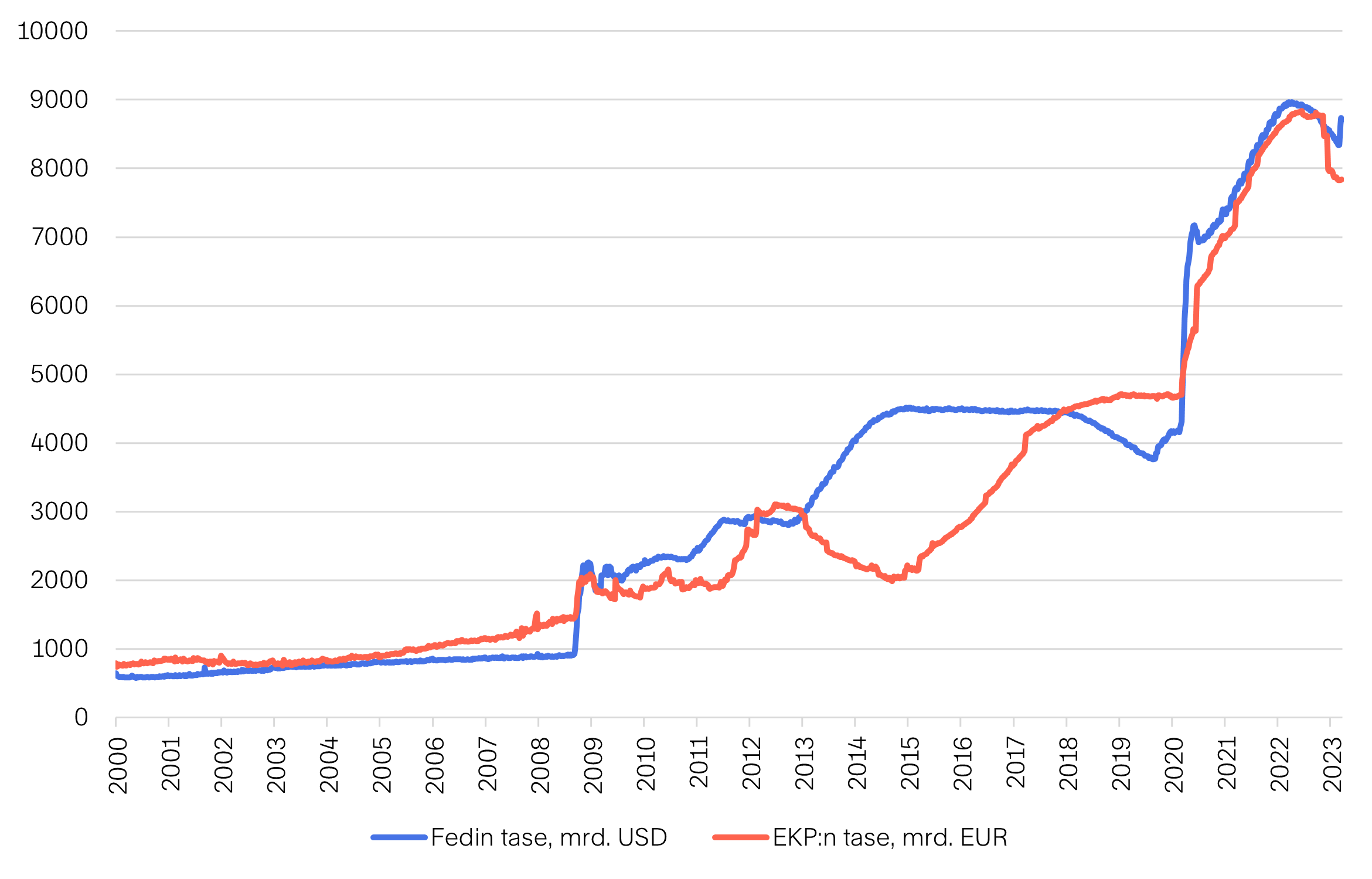

Rahapolitiikkaa on kiristetty ennennäkemättömän rajusti sekä USA:ssa että euroalueella viimeisen vuoden aikana. Fed ja EKP ovat nostaneet ohjauskorkojaan vauhdilla ja määrällinen elvytys (quantitative easing, QE) on kääntynyt määrälliseksi kiristämiseksi (quantitative tightening, QT). Tämä tarkoittaa keskuspankkien taseiden supistamista, mikä poistaa markkinoilta likviditeettiä ja kiristää rahoitusolosuhteita. Markkinoille uusi tilanne on tullut äkkiä ja sopeutuminen muuttuneeseen ympäristöön voi aiheuttaa kitkaa, sillä korot olivat nollassa ja keskuspankit pumppasivat likviditeettiä talouteen lähes yhtäjaksoisesti vuoden 2008 finanssikriisistä lähtien.

Ennätyksellinen rahapolitiikan kiristys saanut pankit oirehtimaan

Rahapolitiikan aggressiivinen ja nopea uudelleen asemointi on näkynyt epävarmuuden kasvuna pankkijärjestelmässä ja monien pankkiosakkeiden rajuna laskuna maaliskuussa. Viimeisen kuukauden aikana kolme paikallispankkia - Silicon Valley Bank, Signature Bank ja Silvergate Corporation - on kaatunut USA:ssa ja ongelmia on noussut pintaan muutamissa muissakin yhdysvaltalaisissa pankeissa. Yhdysvaltalaisista ongelmapankeista Silicon Valley Bank oli merkityksellisin - kyseessä oli USA:n toiseksi suurin pankkiromahdus ja S&P500-osakeindeksin yhtiö. Silicon Valley Bankin kohtaloksi koituivat hyvin homogeeninen asiakaskunta sekä laiminlyönnit riskienhallinnassa. Talletuksia vastaan pankilla oli pitkiä korkosijoituksia, joiden arvo laski korkojen noustessa. Kun asiakkaat alkoivat nostaa suuressa määrin talletuksiaan, pankki joutui myymään korkosijoituksiaan raskaasti tappiollisina, mikä lopulta kaatoi pankin.

Euroopassa luonnollinen uhri oli Credit Suisse, joka on ollut vaikeuksissa jo vuoden 2008 finanssikriisistä lähtien. Credit Suissen ongelmat eivät tosiasiallisesti kielineet yleisistä haasteista Euroopan pankkisektorilla, vaan kyseessä oli yksittäinen huonoja liiketoimia tehnyt kannattamaton pankki. Credit Suissen toimintoja uudelleenjärjesteltiin vuosien saatossa useaan otteeseen ja nyt maaliskuussa päärahoittaja Saudi National Bank ilmoitti, ettei se ollut enää valmis tarjoamaan lisärahoitusta sveitsiläispankille. Tämän seurauksena Credit Suisse pakkonaitettiin nopeasti UBS:lle.

On mahdollista ja jopa todennäköistä, että Silicon Valley Bankia vastaavia tilanteita syntyy USA:ssa lisää. USA:ssa pienempien pankkien regulaatiota on purettu ja valvonta on tätä nykyä verrattain kevyttä. Emme kuitenkaan usko, rajattu määrä pienempien paikallispankkien vararikkoja on ajamassa koko USA:n pankkisektoria kaaokseen tai johtamassa laajempaan kansainväliseen finanssikriisiin. Meillä Euroopassa pankkisektori on puolestaan huomattavasti paremmin pääomitettu ja valvottu kuin aiemmissa kriiseissä, joten vastustuskyky muuttuvien taloustilanteiden aiheuttamille shokeille on huomattavasti parempi kuin ennen. Lisäksi pankkien ahdinkoa helpottaakseen eri maiden keskuspankit ovat jo sopineet toimista, joilla pankkien likviditeettiä voidaan tarvittaessa tukea. Esimerkiksi USA:n keskuspankki Fed tarjoaa pankeille lääkkeeksi mahdollisuutta käyttää lainavakuutena pitkiä korkosijoituksia niiden täydestä nimellisarvosta, jolloin pankkien ei pitäisi kaatua likviditeettiongelmiin. Korkojen nousun aiheuttamat ongelmat korjaantuvat tällöin aikanaan korkojen laskiessa, joten meidän ei nyt pitäisi olla samanlaisen itseään ruokkivan negatiivisen kierteen keskellä, joka koettiin vuoden 2008 finanssikriisissä.

Keskuspankit eivät lupaile koronlaskuja

Keskuspankeille pankkisektorin haasteet ovat kova pähkinä purtavaksi. Yhtäältä keskuspankit ovat sitoutuneet inflaatiota hillitseviin toimiin, mutta toisaalta ne joutuvat kantamaan vastuuta pankkijärjestelmän kestävyydestä. Toistaiseksi sekä USA:n että Euroopan keskuspankki ovat toimineet odotetusti ja jatkaneet inflaation vastaista taisteluaan. Maaliskuussa molemmat keskuspankit nostivat ohjauskorkojaan - EKP 0,50 prosenttiyksikköä ja Fed 0,25 prosenttiyksikköä.

Pankkisektorin ongelmat voivat johtaa siihen, että rahoitusolosuhteet kiristyvät ja korkoja ei tarvitse nostaa niin paljon kuin alun perin oli suunnitelmissa. Pankkien kiristyvä lainananto jarruttaa talouskasvua ja hillitsee tätä kautta inflaatiopaineita. Yksi viesti keskuspankeilta on joka tapauksessa selvä - vaikka korkoja ei nostettaisikaan niin paljon kuin vielä vähän aikaa sitten annettiin ymmärtää, koronlaskuja ei ole syytä odottaa tänä vuonna. Markkinat tosin hinnoittelevat varsinkin USA:n keskuspankki Fedille ohjauskoron laskua ennen kuluvan vuoden loppua, mutta tämä tarkoittaisi talouden ajautumista paljon heikompaan kuntoon kuin mitä esimerkiksi ennakoivien suhdanneindikaattoreiden pohjalta on nyt nähtävissä.

Reaalitalouden osalta pahin ei ole toteutunut

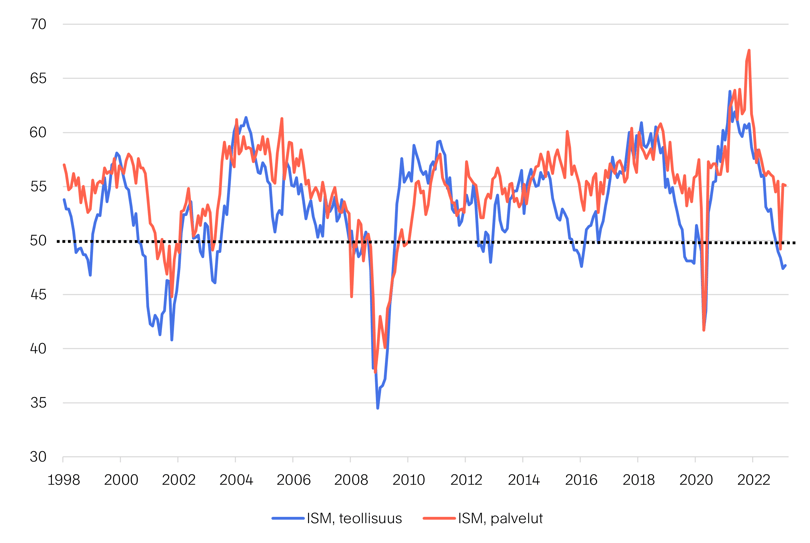

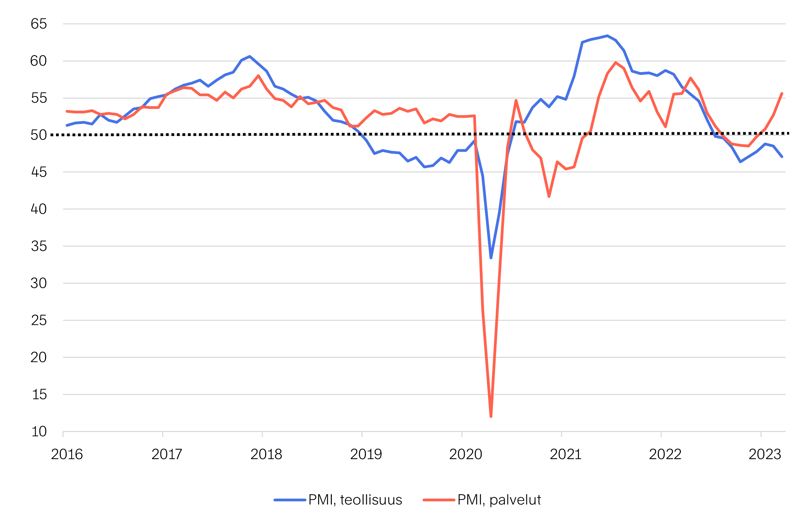

Pankkisektorin haasteita lukuun ottamatta reaalitaloudessa pahin ei ole toteutunut, mikä antaa keskuspankeille tilaa operoida ja jatkaa inflaation vastaisia toimiaan. USA:ssa keskeisenä ennakoivina suhdanneindikaattoreina pidetyt teollisuuden ja palvelujen ostopäällikköindeksit eivät indikoi syvää taantumaa. Palvelualan indeksi pysyttelee turvallisesti yli kriittisenä pidetyn 50 pisteen rajan kertoen kasvun jatkuvan palveluissa. Teollisuudessa näkymät ovat sen sijaan vaisummat ja kasvu näyttää olevan pysähtymässä.

Euroalueen osalta viesti on täsmälleen sama kuin USA:ssa – ostopäällikköindeksien kehitys on kaksijakoista. Palvelualan kehitys on euroalueella vahvaa, mutta teollisuuden meno on vaisumpaa ja kasvu on hyytynyt. Positiivista euroalueen teollisuudessa on, että toimitusketjuongelmat ovat selvästi vähentyneet. Euroalueella korkeasta inflaatiosta ja korkojen noususta huolimatta talouden toimeliaisuus ja työmarkkinoiden kehitys ovat olleet yllättävän hyviä. USA:n tapaan pitkää tai syvää taantumaa ei euroalueenkaan osalta ole näkyvissä.

Viime vuoden puolella yleinen näkemys oli, että vähintään euroalue ja suurella todennäköisyydellä myös USA ajautuvat taantumaan. Energian korkean hinnan ja nopean yleisen hintatason nousun nähtiin rasittavan molempia talousalueita. Rahapolitiikan kiristymistä pidettiin välttämättömänä, vaikka se kasvattikin taantuman riskiä. Tämän vuoden aikana energian hinta on kuitenkin laskenut odotettua alemmas, kaasuvarastot ovat olleet Euroopassa täynnä ja Kiinankin koronasulut poistettiin, mikä on herättänyt toiveikkuutta siitä, että ainakin vakavampi taantuma olisi vältettävissä. Toki vielä ei ole täysin selvää, kuinka kiristyvä rahapolitiikka lopulta vaikuttaa talouden toimintaan. Tunnetusti vaikutukset nähdään vasta pitkällä viipeellä. Näitä vaikutuksia on nyt alettu nähdä muun muassa ongelmina pankkisektorilla.

.jpg)

Haluatko tietää mitä markkinassa tapahtuu?

Tilaa uutiskirjeemme ja saat ensimmäisenä tietää analyytikoidemme näkemyksen markkinasta.

Artikkelit

Yksityispankkiiri – Koko Suomi

Markkinakatsaus tammikuu 2026

Markkinakatsaus joulukuu 2025